2023年艾芬豪矿业录得利润3.03亿美元,正常化利润及经调整的EBITDA分别达3.88亿美元及6.04亿美元,创下全新纪录

■

2023年卡莫阿–卡库拉铜矿刷新纪录获得全年收入27亿美元,

EBITDA高达16.8亿美元

■

卡莫阿–卡库拉铜矿于2023年破纪录共处理854万吨矿石,

平均铜品位5.23%

■

卡莫阿–卡库拉2023年全年共生产39.4万吨铜,

尽管电力供应不稳,仍能实现年度生产指导目标

■

卡莫阿–卡库拉2023年的C1现金成本为1.45美元/磅,

达到指导目标的中间值

■

III 期选厂项目已完成82%,将超计划于2024年6月实现达产;

冶炼厂建设已完成76%,将如期于2024年第四季度投产

■

年产50万吨的冶炼厂于2024年第四季度竣工后,

将使卡莫阿–卡库拉单位铜的碳排放 (范围一、二和三)

进一步减少46%,处于行业领先地位

■

英加二期水电站5号涡轮机组的升级改造已完成60%,将在预算内、按计划于2024年第四季度完工后提供178兆瓦环保水电

■

在西部前沿地区内的高品位Kitoko发现继续进行钻探,

走向长度已延伸至2公里

■

基普什选厂项目工程已完成约85%,

将比原计划提前于2024年第二季度投产

■

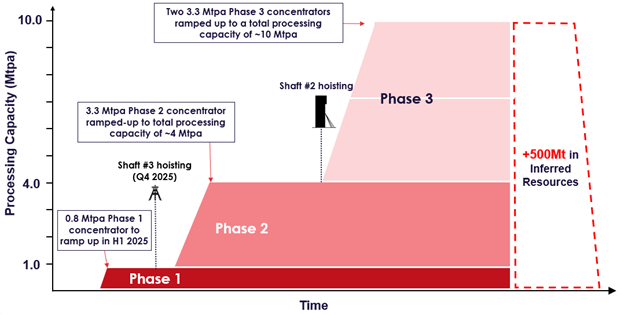

普拉特瑞夫项目优化方案计划在 3 号竖井安装提升设备,

加快 II 期投产,将产能提升至400万吨/年

■

III 期扩大产能至1,000万吨/年的初步经济评价正在进行中,

将使普拉特瑞夫成为全球规模最大以及成本最低的

铂族金属和基本金属生产商之一

■

艾芬豪矿业将于2月26日召开投资者电话会议

美国佛罗里达州好莱坞 — 艾芬豪矿业 (TSX: IVN) (OTCQX: IVPAF) 总裁玛娜·克洛特 (Marna Cloete) 及首席财务官大卫·范·希尔登 (David van Heerden) 今天在佛罗里达州好莱坞举行的BMO第33届全球金属、采矿和关键矿产大会前席欣然宣布公司截至2023年12月31日止的年度财务业绩,以及运营和项目开发的最新进展。

艾芬豪矿业是一家加拿大矿业公司,正在推进旗下位于南部非洲的四大矿业项目﹕位于刚果民主共和国 (以下简称 “刚果 (金)”) 的卡莫阿–卡库拉 (Kamoa-Kakula) 世界级铜矿项目的扩建工程、位于南非的普拉特瑞夫 (Platreef) 顶级钯–镍–铂–铑–铜–金矿的建设项目、位于刚果 (金) 的久负盛名的基普什 (Kipushi) 超高品位锌–铜–铅–锗矿的复产项目,以及在毗邻卡莫阿–卡库拉的西部前沿 (Western Foreland) 探矿权进行勘查以寻找新的铜矿资源。除非另有指明,所有货币数字均以美元为单位。

艾芬豪矿业2024年2月份运营和施工进展的视频﹕

https://vimeo.com/916425207/bc28308e24?share=copy

艾芬豪创始人兼执行联席董事长罗伯特·弗里兰德 (Robert Friedland) 于2月26日美国东部时间中午12:30在佛罗里达州好莱坞举行的BMO第33届全球金属、采矿和关键矿产大会发表主题演讲前评论说:

“卡莫阿–卡库拉2023年的整体表现持续超出预期,在I 期和II 期选厂的矿石处理量、铜回收率和井下开采作业各方面都表现强劲,并且多次超越设计产能。在很多同行正受到成本上涨和项目延迟的困扰下,在预算之内、超计划提前交付如此水平和规模的项目在矿业界是极其罕见的。我们将继续保持高效的业绩,力求比原计划提前于2024 年第二季度实现III 期选厂及地下矿山产量达产,这将使卡莫阿–卡库拉成为全球第三大铜矿山,距离艾芬豪地质师发现卡库拉 (Kakula) 矿床首个发现钻孔后仅仅八年。”

“我们正积极研究电力供应不稳的症结,并预计在短期内得以解决问题。卡莫阿–卡库拉的备用电力系统将于7月份建设完成,能够满足 I 期和 II 期的电力需求。目前,我们正与刚果(金)的合作伙伴及赞比亚政府进行深入讨论以制定长期解决方案,以配合建设中的 III 期扩建和冶炼厂投产。卡莫阿–卡库拉在跨世代的矿山服务年限内将全面使用环保水电。我们很高兴与刚果(金)政府合作开发基础设施,全力支持这全球最新的大型铜矿区 (位于艾芬豪拥有多数股权的西部前沿权证范围内)。”

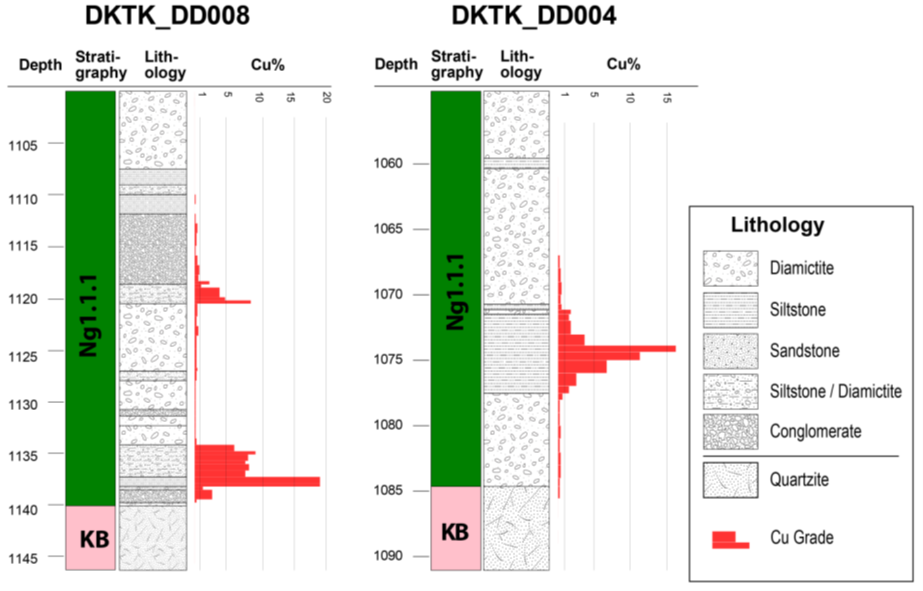

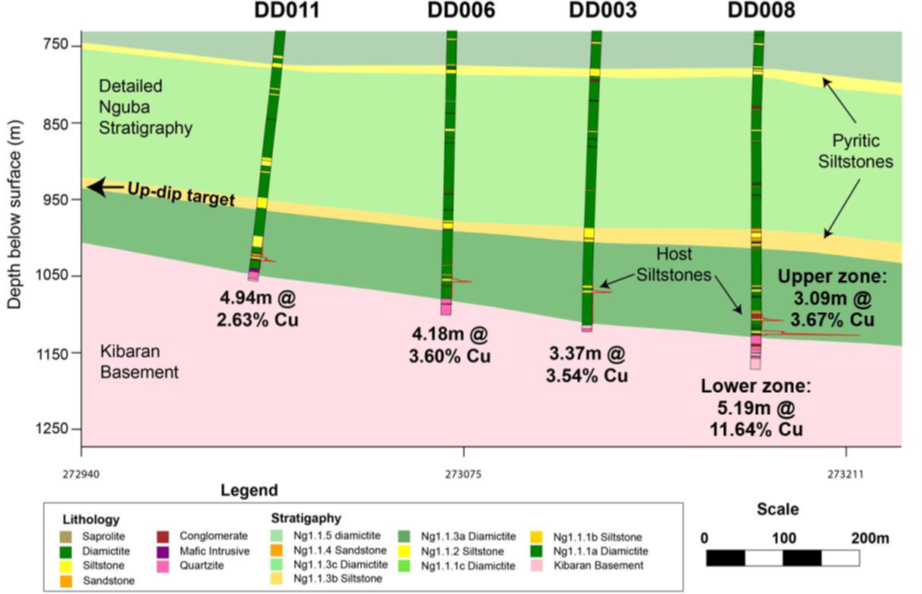

“我们期待艾芬豪矿业于来年继续领先行业,缔造突破性的发展。目前共有七台钻机在西部前沿进行钻探,日后还将调动更多钻机以扩大高品位Kitoko铜矿的资源范围,在西部前沿发现和开发新的世界级铜矿资源,为我们的股东带来最高的投资回报。我们刚从DD008钻孔钻出的矿块,再次确认了富铜矿化赋存在Kibaran基底之上,铜品位高达11%以上。”

“再过几个月,基普什矿山将实现投产,标志着这超高品位的传奇露天矿山自首次开采百年后重启生产。在普拉特瑞夫项目方面,预计 I 期矿山的建设将于今年完成,加快推进 II 期扩建,力求释放普拉特瑞夫的巨大资源潜力。我们的团队正竭尽全力为我们的利益相关方和股东实现这些重大的里程碑。我们已做好准备迈步向前,成为全球最新的多元化大型矿业公司。”

财务业绩重点﹕

- 艾芬豪矿业于2023年全年获得利润03亿美元 (相当于每股0.26美元),正常化利润为3.88亿美元 (相当于每股0.33美元)。正常化利润并未计入因年内股价从10.70加元升值20%至12.85加元导致可转债的公允价值录得8,500万美元的亏损。

- 艾芬豪2023年的利润包括来自艾芬豪矿业在卡莫阿–卡库拉合资企业中的利润份额及财务收入,共计82亿美元 (2022年为4.05亿美元)。

- 艾芬豪矿业2023年经调整的EBITDA为04亿美元 (2022年为4.91亿美元),已计入公司应占卡莫阿–卡库拉的EBITDA份额6.64亿美元。

- 2023年,卡莫阿–卡库拉获得27亿美元收入,营业利润为5亿美元,EBITDA达16.8亿美元。

- 2023年,现金成本 (C1) 为45美元/磅 (2022年为1.39美元/磅),达到指导目标范围1.40美元/磅至1.50美元/磅的中间值。

- 卡莫阿–卡库拉于2023年出售6万吨铜 (扣除应付款项),销售成本为1.33美元/磅 (2022年为1.09美元/磅)。截至2023年底,约9,100吨含铜精矿在仓库中或被运送到附近的冶炼厂,基于会计原因账面成本值为 2,200万美元。以当前铜价8,580美元/吨计算,这9,100吨铜的可实现净值应明显较高。

- 自2021年7月1日启动 I 期商业化生产以来,卡莫阿–卡库拉合资企业已产生36亿美元EBITDA。

- 2023年12月,艾芬豪矿业完成私募股权定增,共发行了47,917,050股A类普通股 ,总计募集资金75 亿加元 (约4.3亿美元)。艾芬豪的财政状况稳健。截至2023年12月31日,公司持有现金和现金等价物5.74亿美元。

- 艾芬豪矿业公布卡莫阿–卡库拉2024年C1现金成本的指导目标为50美元/磅至1.70美元/磅。

- 2024年的现金成本指导目标相比2023年有所增加,反映了 III 期选厂有望提前于 2024 年第二季度末投产的潜在优势。为配合 III 期选厂提前投产,2024年剩余时间内将需使用额外备用电力,直至英加二期水电站的升级改造于年底完工为止。在2024年剩余时间内,III 期的现金成本将暂时增加最多20美元/磅,用于支付备用电力的额外成本。卡莫阿–卡库拉日后将全面使用环保水电,预计2024年一步炼铜冶炼厂投产之后现金成本将会降低。

- 艾芬豪矿业于2023年在项目运营方面继续表现出色,卡莫阿–卡库拉II 期和III 期扩建的资本性开支为2亿美元,普拉特瑞夫和基普什的资本性开支分别 为2.34亿美元及2.26亿美元。各项目正按计划或超计划、在预算之内推进,2023年内未动用的预算预计将于2024年使用。

- 艾芬豪矿业与受托牵头安排行法国兴业银行和莱利银行已就普拉特瑞夫项目 I 期达成5 亿美元的高级债务融资协议。

- 卡莫阿–卡库拉从刚果(金)金融机构获得并已提取4亿美元的无担保融资贷款,以增加运营产生的现金,用于项目的持续扩建计划和运营资本。

经营活动重点﹕

- 卡莫阿–卡库拉于2023年共生产精矿含铜4万吨,达到生产指导目标 (39万至43万吨),卡莫阿–卡库拉2023年的产量代表同比增长18%。

- 2023年第四季度,卡莫阿–卡库拉铜矿共生产精矿含铜2万吨,相比2023年第三季度生产10.4万吨铜,2022年第四季度生产9.3万吨铜。由于电力供应出现间歇性中断,季度产量受到影响,其中在11月份最为严重,电力中断问题至今仍未得到改善。目前正分阶段实施矿山备用电力系统兆瓦提供200兆瓦备用电力及电网升级计划,且进展顺利。

- 卡莫阿–卡库拉 I 期和 II 期选厂于2023年共处理约850万吨矿石,平均入选品位23%,共生产82.4万吨干基铜精矿。

- 卡莫阿–卡库拉 III 期选厂现已完成82%,将超计划于2024年第二季度末投产。III 期冶炼厂建设已完成76%,将如期于2024年第四季度投产。英加二期水电站5号涡轮机组的升级改造已完成60%,将按计划于2024年第四季度完工。III 期提前投产期间生产的铜精矿,部分将会堆存用以冶炼厂投产试车。

- 预计 III 期选厂将提前投产,艾芬豪矿业于2024年1月8日公布,卡莫阿–卡库拉铜矿2024年生产精矿含铜的指导目标为44万至49万吨。

- 艾芬豪公布卡莫阿–卡库拉矿山启动 “项目95”,从选厂尾矿回收铜金属以及将堆存至今的尾矿进行二次处理,旨在将铜回收率提高至95%。项目95 的基本设计正进行中,预计于2024年第二季度初完成。

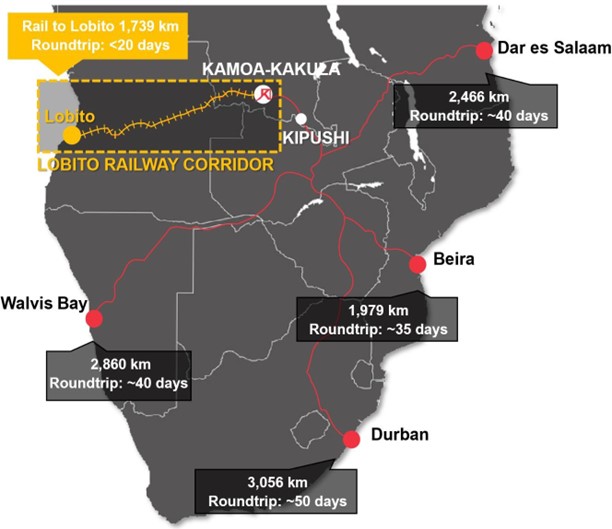

- 卡莫阿–卡库拉于2023年底试行经洛比托大西洋铁路走廊运送铜精矿出口。卡莫阿–卡库拉最近已签署条款协议,概述了预留承运协议的关键条款,约定自2025年起每年经洛比托走廊出口多达24万吨铜产品,使卡莫阿–卡库拉成为现代洛比托走廊的首名工业用户。

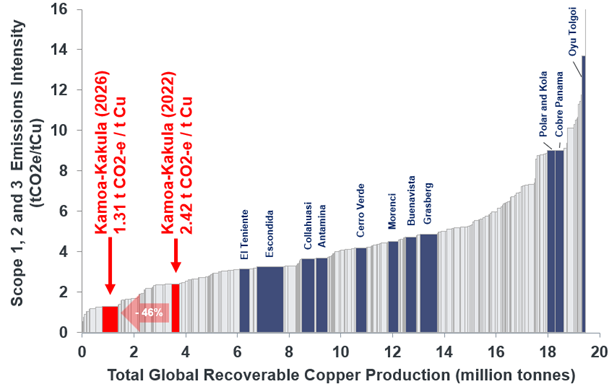

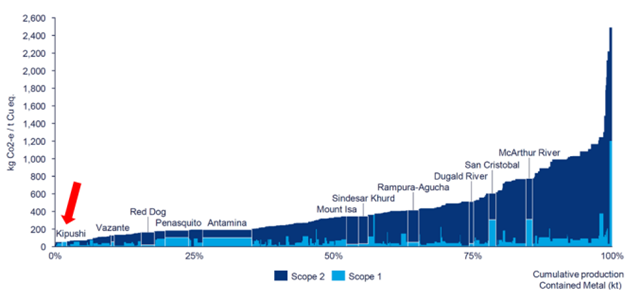

- Skarn Associates编撰的同业数据显示,卡莫阿–卡库拉铜矿的温室气体排放 (范围一、二和三(部分)) 强度处于最低十分位之内。III 期扩建及冶炼厂竣工后,估计卡莫阿–卡库拉的排放 (范围一、二和三) 强度将接近减半至31当量二氧化碳/吨铜。

- 2023年11月28日,艾芬豪公布在西部前沿地区最近取得的合资矿权喜获Kitoko 高品位铜矿重大发现。 2023年11月13日,艾芬豪发布位于西部前沿的高品位Makoko和Kiala铜矿的首次矿产资源估算。

- 艾芬豪2024年的勘查预算扩大至原来的4倍约9,000万美元,集中在2,654平方公里的西部前沿项目进行勘查活动,其中包括扩大Kitoko铜矿资源范围。目前共有七台钻机进行钻探,并将于季度末调动另外两台钻机。

- 基普什80万吨/年选厂的建设已完成约85%,将比原计划提前于2024年第二季度投产。目前已超计划提前在超高品位的大锌矿体进行开采,采出约22万吨“低品位“的开发矿石,平均锌品位22%,被运送到地表矿堆,其中包括3万吨中品位矿石 ,锌品位30%。

- 艾芬豪矿业与杰卡明 (Gécamines) 签署合作协议修订案,推进基普什超高品位矿山重启生产。2022年2月14日公布的框架协议条款保持不变。

- 普拉特瑞夫项目计划于2024年下半年对II 期优化方案进行更新的独立可行性研究,在3 号竖井安装提升设备,将综合处理产能提升至400万吨/年,以加快II 期项目发展 。

- 普拉特瑞夫 I 期选厂施工进展理想,将按计划于2024年第三季度投产。计划带料试车和产能爬坡将延迟至2025年初进行,以配合地下设施加建,现时只有 1 号竖井设有提升设备,因此将在 3 号竖井和 2 号竖井建设关键基础设施。

- 计划在 800万吨/年的2号竖井安装提升设备后,将对规模更为庞大的 III 期扩建计划同步进行独立初步经济评价和可行性研究。III 期将扩大处理产能至1,000万吨/年,预计将使普拉特瑞夫成为全球规模最大的铂族金属、镍、铜及金的生产商之一。

- Ivanplats 与 Sibanye-Stillwater公司已签订 II 期的精矿采购协议,协议从投产起计为期 8 年,初步采购量为每年6万吨精矿,占 II 期的预期产量约三分之一。

III 期选厂的建设已完成约82%,正在预算之内、比原计划提前推进,预计最早于2024年6月投产。III 期选厂投产后,卡莫阿–卡库拉铜矿的铜产能将提升至60万吨/年以上。

2月26日周一召开投资者电话会议

艾芬豪矿业将于2月26日周一伦敦时间下午 3:30 / 北美东部时间上午 10:30 / 太平洋时间上午 7:30 召开投资者电话会议,讨论2023年第四季度及全年财务业绩。电话会议将包括答问环节,被邀媒体将在听众列席。

观看网络直播的链接:https://edge.media-server.com/mmc/p/w8oyz543

分析师请使用以下链接参加答问环节﹕ https://register.vevent.com/register/BI1f49e4c5613b4c77916b60d88ac612f9

电话会议的网络广播录音及相关演示材料将在艾芬豪矿业网站上提供﹕ www.ivanhoemines.com

发布后,财务报表和管理层的讨论和分析将在www.ivanhoemines.com 和www.sedar.com上提供。

请即关注罗伯特·弗里兰德 (@robert_ivanhoe) 和艾芬豪矿业 (@IvanhoeMines_)的X帐号。

可持续发展及职业健康安全

关于各项目在职业健康安全方面取得的成就,以及集团的可持续发展举措,请参阅2023年第四季度的艾芬豪可持续发展更新报告:

https://www.ivanhoemines.com/investors/document-library/#sustainability

卡莫阿–卡库拉 I 期和 II 期选厂的鸟瞰图 (前),以及年产50万吨/年一步炼铜冶炼厂的施工现场 (右)。 冶炼厂具有先进技术,将是非洲最大型的铜冶炼厂。

主要项目及活动回顾

- 卡莫阿–卡库拉铜矿项目

艾芬豪矿业持有6%权益

位于刚果民主共和国

卡莫阿–卡库拉运营和财务数据摘要

| 2023年

全年 |

2023年

第四季度 |

2023年

第三季度 |

2023年

第二季度 |

2023年

第一季度 |

|

| 矿石处理量 (千吨) | 8,543 | 2,133 | 2,236 | 2,244 | 1,930 |

| 处理矿石铜品位 (%) | 5.23% | 4.95% | 5.37% | 5.21% | 5.42% |

| 铜回收率 (%) | 87.3% | 87.9% | 87.2% | 87.2% | 87.1% |

| 生产精矿含铜 (吨) | 393,551 | 92,215 | 103,947 | 103,786 | 93,603 |

| 已销售铜 (吨) | 375,779 | 90,967 | 96,509 | 101,526 | 86,777 |

| 销售成本 (美元/磅) | 1.33 | 1.50 | 1.34 | 1.24 | 1.25 |

| C1现金成本 (美元/磅) | 1.45 | 1.53 | 1.46 | 1.41 | 1.42 |

| 实现铜价 (美元/磅) | 3.84 | 3.71 | 3.84 | 3.79 | 4.04 |

| 平衡前的销售收入 (千美元) | 2,697,257 | 625,983 | 681,821 | 729,924 | 659,529 |

| 平衡后的合同应收款 (千美元) | 6,701 | (8,365) | 13,014 | (27,542) | 29,594 |

| 平衡后的销售收入 (千美元) | 2,703,958 | 617,618 | 694,835 | 702,382 | 689,123 |

| EBITDA (千美元) | 1,681,049 | 343,899 | 423,211 | 456,628 | 457,311 |

| EBITDA 利润率 (占销售收入的百分比) | 62% | 56% | 61% | 65% | 66% |

上述数字均以100%项目权益统计。报告的精矿含铜未考虑冶炼协议中的损失或扣减。本新闻稿载述 “EBITDA”、“经调整EBITDA”、“EBITDA利润率” 、正常化利润和 “C1现金成本” 为非公认会计准则的财务指标。关于本文载述每项非公认会计准则财务指标的详细说明,以及与国际财务报告准则 (IFRS) 最直接可比的详细对账,请参阅公司截至2023年12月31日止年度的《管理层讨论与分析》“非公认会计准则财务指标”的部分。

C1现金成本明细如下 :

| 2023年

全年 |

2023年

第四季度 |

2023年

第三季度 |

2023年

第二季度 |

2023年

第一季度 |

||

| 采矿 | (美元/磅) | 0.40 | 0.38 | 0.41 | 0.39 | 0.41 |

| 选矿 | (美元/磅) | 0.20 | 0.24 | 0.20 | 0.19 | 0.19 |

| 运费 | (美元/磅) | 0.47 | 0.50 | 0.46 | 0.45 | 0.46 |

| 粗炼、精炼和冶炼费 | (美元/磅) | 0.24 | 0.26 | 0.25 | 0.25 | 0.23 |

| 管理和行政成本 | (美元/磅) | 0.14 | 0.15 | 0.14 | 0.13 | 0.13 |

| 生产每磅交付铜的C1现金成本 | (美元/磅) | 1.45 | 1.53 | 1.46 | 1.41 | 1.42 |

C1 现金成本的计算基准与伍德曼肯兹 (Wood Mackenzie) 成本指南制定的行业标准定义一致,但并非国际财务报告准则认可的方式。在计算 C1 现金成本时,成本的计量基准与财务报表中所述的公司应占卡莫阿控股合资企业的收益份额相同。管理层以C1 现金成本评估经营业绩,其中包括所有直接采矿、选矿以及管理和行政成本。冶炼费和销售至最终港口的运费扣减被列作销售收入的一部分,将计入C1现金成本,以得出交付成品金属的粗略成本。权益金、产品税和非经常性费用并非直接生产成本,因此不会计入C1现金成本。

上述数字均以100%项目权益统计。报告的精矿含铜未考虑冶炼协议中的损失或扣减。

卡莫阿-卡库拉铜矿位于刚果(金) 铜矿带科卢韦齐 (Kolwezi) 以西约 25 公里,卢本巴希 (Lubumbashi) 以西约 270 公里处。卡莫阿-卡库拉铜矿的 I 期选厂于2021年5月启动生产,并于2021年7月1日正式实现商业化生产。II 期选厂的设计产能翻倍,于2022年4月投产。卡莫阿-卡库拉被国际矿业咨询公司伍德曼肯兹独立评为2027年 (建设中的 III 期扩建投产后) 全球第三大铜矿。目前,卡莫阿-卡库拉约97%的员工为刚果(金)人民。

卡莫阿-卡库拉铜矿项目由艾芬豪矿业与紫金矿业的合资企业卡莫阿控股负责运营。2015年12月,艾芬豪向紫金矿业出售卡莫阿控股有限公司 (以下简称 “卡莫阿控股”) 49.5% 的权益,并向私营企业晶河全球出售卡莫阿控股1%的权益。卡莫阿控股持有项目80%权益。艾芬豪与紫金矿业各自间接持有卡莫阿-卡库拉铜矿项目39.6%的权益,晶河全球间接持有 0.8% 权益,而刚果(金)政府则直接持有20%权益。

卡莫阿–卡库拉 III 期选厂建设现已完成82%,浮选设施 (前) 和尾矿浓密机 (后) 的安装工作正在进行中。

卡莫阿–卡库拉于2023年共生产精矿含铜39.4万吨,达到生产指导目标

卡莫阿-卡库拉I 期和II 期选厂的扩产建设提前于2023年第一季度完成后,项目综合稳态产能已提升至920万吨/年。I 期和 II 期选厂的扩产建设在预算5,000万美元内、比原计划提前于2023年2月底完成,年化铜产量提高至45万吨/年。

卡莫阿–卡库拉于2023年共生产精矿含铜39.4万吨,达到生产指导目标 (39万至43万吨),铜年产量同比增长18%。

卡莫阿–卡库拉I 期和 II 期选厂于2023年共处理约850万吨矿石,平均入选品位5.23%,共生产82.4万干吨铜精矿。2023年的平均浮选铜回收率达87.4%,高于 I 期和 II 期选厂的设计回收率 86.0%。

卡莫阿-卡库拉 I 期和 II 期选厂于2023年第四季度持续表现强劲,共处理210万吨矿石,平均入选品位4.9%。

2023年第四季度,卡莫阿-卡库拉铜矿共生产精矿含铜9.2万吨,2023年第三季度生产10.4万吨铜,2022年第四季度生产9.3万吨铜。由于电力供应出现间歇性中断,季度产量受到影响,特别是在11月份,选厂运营因电力中断而受到严重阻碍。第四季度继续从地表矿堆向选厂供矿以满足产量最大化。第四季度的现金成本因产量下降而有所影响。

卡莫阿铜业一直与刚果(金)国有电力公司SNEL紧密合作,就刚果(金)南部电网的稳定性问题进行研究,找出问题的症结并协助制定长期解决方案。卡莫阿铜业已制定一系列的升级改造并与SNEL合作实施各项计划以改善供电稳定性。

2023年12月,SNEL与卡莫阿控股有限公司的子公司艾芬豪矿业刚果(金)能源公司就现有的融资协议签署修订案,为基础设施的升级改造提供资金。融资协议修订案将向SNEL提供的贷款总额增加至4.5亿美元。

原有的融资协议于2014年签署,其后于2021年进行更新,包括高达2.5亿美元的贷款,出资升级改造Mwadingusha水电站 (78 兆瓦) 和英加二期水电站5 号涡轮机组 (178兆瓦) 。Mwadingusha水电站的修缮工程已于2021年9月完工,英加二期5 号涡轮机组的升级改造按计划将于2024年第四季度完成。

2亿美元的额外贷款将专门用于电网基础设施的升级,包括英加和科卢韦齐之间的电网增容、在英加变电站增设谐波滤波器,以及在科卢韦齐变电站增设静态补偿器。与现有的融资协议相同,艾芬豪矿业能源向SNEL提供2亿美元额外贷款的年利率为有担保隔夜融资利率 (SOFR) 加3%,并将向卡莫阿-卡库拉提供40% 电费折扣作偿还。目前正调配资源,预计于2025年上半年完成升级改造。

在电网基础设施的升级完成之前,在矿山安装备用电力系统,短期内满足卡莫阿–卡库拉项目的电力需求

2024年第一季度继续受到电网不稳定的影响,目前正进行电网基础设施的升级改造。同时,卡莫阿铜业的工程师正在矿山增加备用供电系统,以确保能够满足矿山当前及未来运营所需的电力需求。

目前正分阶段实施备用电力增容计划,由现时58兆瓦增容至200兆瓦以上,以配合一步炼铜冶炼厂于2024年第四季度投产。建设中的发电厂靠近 I 期和 II 期选厂,毗邻卡库拉冶炼厂及卡莫阿 III 期选厂。

新增20兆瓦的备用电力,将于2024年4月完成装机。 预计第二批新增62兆瓦将于2024年7月底完成装机,将足够应付 I 期和 II 期的电力需求。 预计到年底矿山的备用电力将增容至200兆瓦以上,能够满足两座矿山和选厂以及 III 期扩建 (不包括冶炼厂) 的总电力需求。

从赞比亚电网引入30兆瓦电力的商谈已达成协议,并快将开始输电。预计到年底,将从赞比亚外部输电,增加高达100兆瓦电力。

控制室主管 Yannick Banza 在卡库拉 I 期和 II 期选厂的控制室工作。卡莫阿–卡库拉于2023年破纪录共处理854万吨矿石,平均铜品位5.23%。

III 期选厂和基础设施的建设已完成82%,将比原计划提前于2024年第二季度末投产

卡莫阿-卡库拉 III 期选厂预计提前于2024年第二季度末投产。500万吨/年的III 期新选厂兴建在卡莫阿地下矿山之上,距离卡库拉 I 期和 II 期选厂以北约10公里处。

III 期选厂的工艺设计与 I 期和 II 期选厂相似,但产能高出30%,大部分设备与 I 期和 II 期选厂相同或类似,因此可以使用相同的备件,并可利用之前汲取的操作和维护经验。

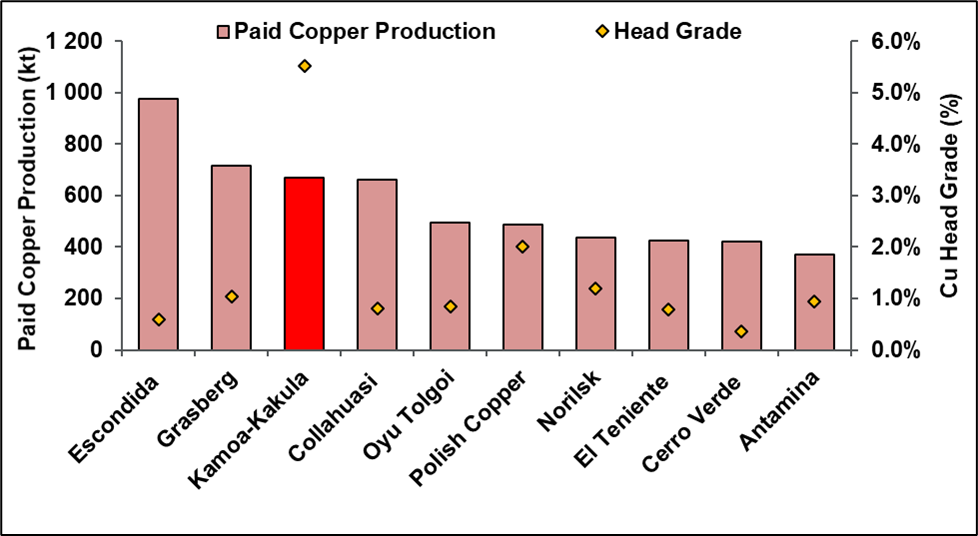

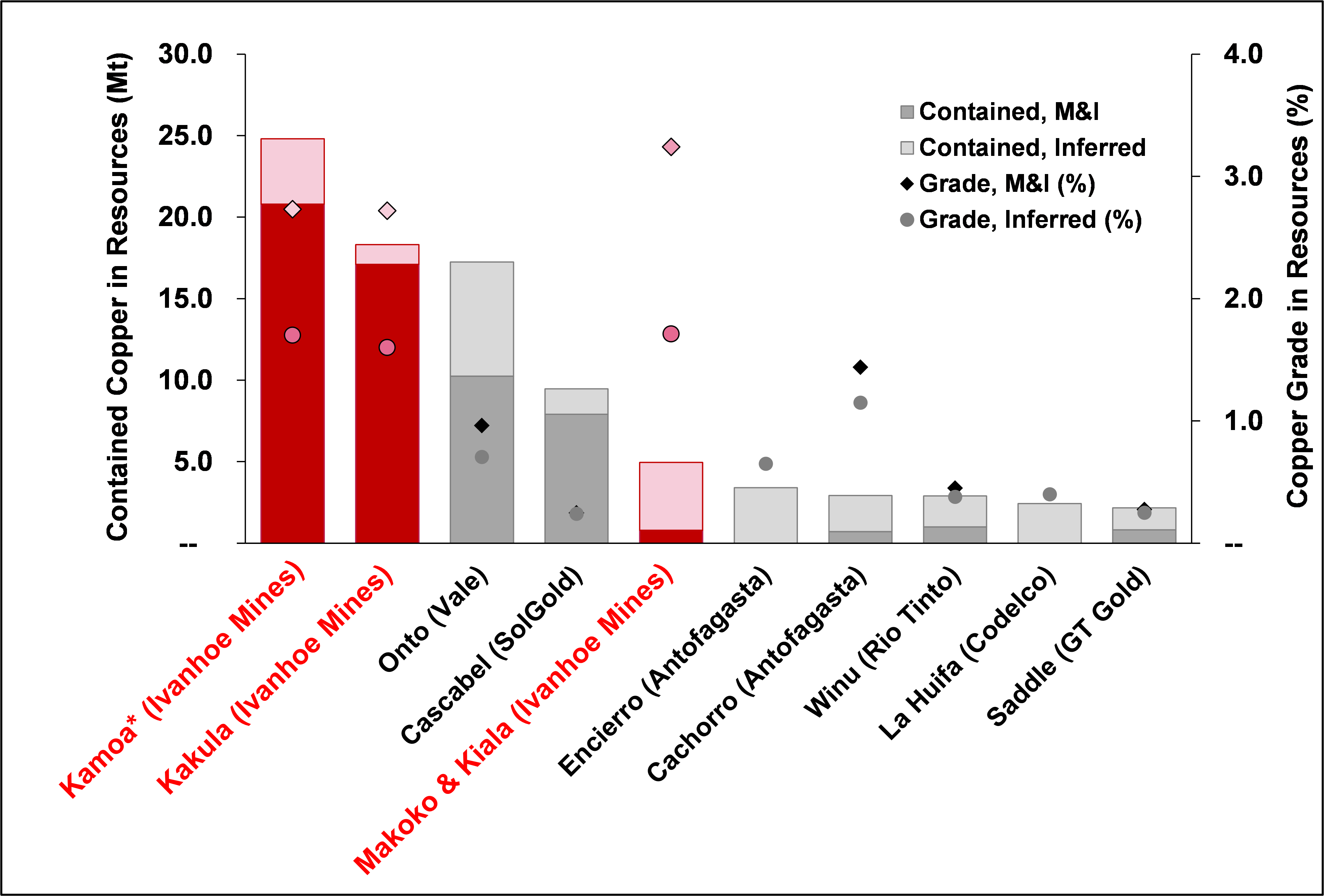

III 期投产后,卡莫阿-卡库拉的综合设计产能将提高至1,420万吨/年,预计在前10年的铜产量将提升至60万吨/年以上,这将使卡莫阿-卡库拉成为全球第三大及非洲最大的铜矿山 (见图1)。

图 1﹕2027年世界十大铜矿排名预测

注:卡莫阿-卡库拉铜矿的产量和品位引自卡莫阿-卡库拉2023预可研。伍德曼肯兹制定的 “铜入选品位” 反映了矿产储量的平均品位。信息来源﹕伍德曼肯兹 (2023年) (根据公开披露而作出,伍德曼肯兹未审核卡莫阿-卡库拉 2023 预可研)。

卡莫阿-卡库拉 III 期扩建包括卡莫阿1区和卡莫阿2区的新采区,以及现有的卡索科 (Kansoko) 矿山。卡莫阿1区和卡莫阿2区将使用同一井口的双向斜坡道 (人员出入口及输送带) 进场。卡莫阿1区和卡莫阿2区的双向斜坡道建设和III 期采区的进出场通道掘进工程进度理想以配合第三季度投产。

III 期选厂生产的铜精矿,部分将会出售以产生额外的现金流,其余部分则会堆存待冶炼厂于2024年底投产后供矿。

卡莫阿1区和卡莫阿2区施工中的井口鸟瞰图,两个采区将使用同一双向斜坡道 (人员出入口及输送带) 进场。

一步炼铜冶炼厂项目已完成76%,将按计划于2024年底投产

III 期扩建计划还包括建设非洲最大的一步炼铜冶炼厂,每年可生产50万吨含铜超过99%的粗铜和阳极铜。冶炼厂位于矿山范围内,毗邻 I 期和 II 期选厂。冶炼厂将采用芬兰美卓奥图泰公司的技术,按照国际金融公司 (IFC) 制订的排放标准建造。

目前,冶炼厂项目建设已完成76%,将按计划于2024年底投产。冶炼厂的详细工程设计和采购工作即将完成。建设所需约24,000吨钢结构中超过15,000 吨已运抵现场,其中8,500吨已完成安装。项目约73,200吨设备中的35,400吨已交付现场,另外22,500吨正在运送途中。其余设备将于年内交付。土建工程即将完成,现正进行钢结构和机械设备的安装工作。

冶炼厂的精矿处理能力达120万吨/年,将处理I 期和 II期来自卡库拉和III期及后续IV期来自卡莫阿选厂的精矿。卡莫阿-卡库拉 2023 综合开发方案显示,冶炼厂将处理卡莫阿-卡库拉约80%的精矿。根据与卢阿拉巴铜冶炼厂签订的为期十年的协议,卡莫阿-卡库拉继续将部分精矿送往距离卡莫阿-卡库拉铜矿约50公里、靠近科卢韦齐镇的卢阿拉巴铜冶炼厂进行处理加工,预计每年处理约15万吨铜精矿。

II 期冶炼厂的施工现场以及 I 期和 II 期选厂 (后)。 冶炼厂将按计划于2024年第四季度投产。

此外,冶炼厂每年将生产65万至80万吨的浓硫酸副产品。刚果(金)对硫酸有巨大需求,用于 SX-EW (溶剂萃取法和电解) 法从氧化矿石中浸出铜金属。刚果(金)市场于2023年共消耗约600万吨酸。预计刚果(金)对硫酸的内需在中短期将增加至700万吨以上。刚果(金)的硫酸市场价格相对较高,,其中大部分通过进口硫磺在当地制酸。目前正与当地各买方就冶炼厂浓硫酸产品的包销合同进行磋商且进展理想。

冶炼厂位于矿山范围内,为卡莫阿-卡库拉铜矿项目带来巨大的经济效益,显著降低物流成本,还有助于降低粗炼费和当地税费,并可从副产品硫酸的销售中获得利益。2023年第四季度,物流成本已占卡莫阿-卡库拉C1现金成本的33%,由于含铜超过99%阳极粗铜出口的单位物流成本明显低于精矿 (含铜约50%) ,冶炼厂投产后将有助于将整体货运量减少一半。冶炼厂位于矿山范围内,预计可平均C1 现金成本下降约20%。

III 期一步炼铜冶炼厂的施工现场,闪速炉和电炉的建设进展顺利。

冶炼厂投资将使卡莫阿–卡库拉单位精炼铜的碳排放 (范围一、二和三) 进一步减少46%

Skarn Associates和WSP集团估计,卡莫阿-卡库拉2022年的温室气体排放 (范围一、二和三(部分),包括离开矿山后生产LME精炼金属的下游排放) 强度为2.42当量二氧化碳/吨铜,是全球碳排放量最低的大型铜矿。

III 期扩建及冶炼厂竣工后,估计卡莫阿-卡库拉的排放 (范围一、二和三) 强度将接近减半至1.31当量二氧化碳/吨铜。根据Skarn Associates编撰的同业数据,卡莫阿-卡库拉铜矿的温室气体排放 (范围一、二和三) 强度处于最低十分位之内 (见图 2)。

温室气体排放显著降低,是由于冶炼厂对范围三排放的改善所致。与目前使用的传统冶炼设施相比,卡莫阿-卡库拉冶炼厂使用刚果(金)电网供应的清洁水电且符合IFC的世界级排放标准,温室气体排放强度本身较低。然而,贡献最大的方面是较高品位的阳极铜 (含铜99.7%) 而非铜精矿 (含铜约50%) 的运输。

图2﹕2022年铜温室气体排放 (范围一、二和三) 强度曲线,重点显示卡莫阿–卡库拉和世界十大铜矿。III 期扩建计划其中的现场冶炼厂竣工后,预计温室气体排放强度将接近减半。

图表来源:Skarn Associates及WSP集团。有关附注的详细内容请参阅2023年11月3日的新闻稿。

“项目95计划” 的基础工程设计正进行中,从尾矿回收铜金属,将卡莫阿–卡库拉的铜回收率提高至95%

艾芬豪公布卡莫阿-卡库拉矿山启动 “项目95计划”,从选厂尾矿回收铜金属以及将堆存至今的尾矿进行二次处理,旨在将铜回收率提高至95%。

艾芬豪早前公布从 I 期和 II 期选厂尾矿回收铜金属的初步试验取得可喜进展。卡莫阿-卡库拉2023年的尾矿平均铜品位约0.8%,高于全球铜矿原矿平均品位。

试验结果表明,使用常规的磨矿工艺,在入选铜品位低于1%的情况下,仍可回收尾矿中约65%的铜。项目95计划旨在将选矿的整体回收率提高至约95%。尾矿回收厂房的基础工程设计正在进行中,预计于2024年第二季度初完成。

与之对比的是在2023年,卡莫阿-卡库拉铜矿共处理约850万吨矿石,精矿产铜39.4万吨,铜选矿回收率87.3%,与设计指标一致。2023年,27

英加二期水电站升级改造已完成约60%,将按计划于2024年第四季度完工

英加二期水电站5号涡轮机组的升级改造工程已完成约60%,将在预算内、按计划于2024年第四季度竣工,为刚果(金)电网增容178兆瓦水电。

2023年已拆除和清理旧涡轮机、变压器、交流发电机和所有相关控制设备。所有长周期设备,包括变压器、涡轮机和交流发电机已于2023年12月31日之前运抵现场。余下的涡轮转轮、轮机轴、交流发电机转子磁极和进水主闸已发货并在安哥拉罗安达港卸货。

所有承包商的员工已抵达现场,做好准备开始进行组装工作。待余下设备抵达现场及龙门吊的翻新工程完成后,预计将在未来几周内开展组装工作。2024年第四季度将进行试车及并网。

5号涡轮机组的新转轮最近已运抵安哥拉罗安达港。升级改造工程正如期推进,将于2024年第四季度为刚果(金)电网增容178兆瓦的清洁水电。

艾芬豪矿业公布达成协议,经洛比托大西洋铁路走廊出口铜精矿

2023年8月16日,艾芬豪公布卡莫阿铜业与 Lobito Atlantic International SARL (以下简称“LAI” 或“洛大国际”) 签署谅解备忘录,经铁路运送卡莫阿-卡库拉铜精矿到安哥拉的洛比托大西洋港口。

“洛比托大西洋铁路走廊” 或 “洛比托走廊” 连接刚果(金)铜矿带和安哥拉洛比托港口,从洛比托一直延伸至刚果(金)科卢韦齐,全长1,739公里,途经卡莫阿-卡库拉采矿权边界5公里处,且贯穿西部前沿探矿权范围。

卡莫阿-卡库拉首批约1,110吨铜精矿已于2023年12月23日在科卢韦齐的Impala Terminals仓库装载铁路货车,向西经洛比托走廊进发,并于8天后 (即2023年12月31日) 抵达洛比托港口,相等于陆路运输约三分之一的时间。试运期间将收集温室气体减排量、运输时间、运营成本及其它相关信息。

载装超过600吨铜精矿的第一辆列车,由16节车厢组成,已于2023年12月31日抵达安哥拉洛比托海港。

预计洛比托大西洋铁路走廊将显著降低卡莫阿-卡库拉铜矿出口金属的物流成本和碳足迹 (范围三)。同时,洛比托走廊对艾芬豪当前和未来在西部前沿盆地寻找铜矿资源极为有利。

2024年2月7 日,艾芬豪公布卡莫阿-卡库拉已签署条款协议,从洛比托大西洋铁路走廊出口卡莫阿-卡库拉铜矿的矿产品。该协议概述了预留承运协议的关键条款,约定卡莫阿-卡库拉从洛比托走廊每年出口不少于12万吨及不超过24万吨的阳极粗铜或精矿。

条款协议列明,于 2024 年实现产能爬坡后,协议有效期。预计从洛比托走廊出口矿产品的成本将低于现有出口路线陆路运输的当前市场价格 (见图 3 ),随着洛比托走廊的运货量不断增加,预计出口成本将进一步降低。

图3﹕卡莫阿–卡库拉目前使用的出口路线图 (红色) 以及洛比托铁路走廊的路线图 (橙色)。由于陆路运送精矿到港口的距离遥远,仅物流成本已占卡莫阿–卡库拉 C1 现金成本的三分之一。

2024年生产及现金成本指导目标

| 卡莫阿–卡库拉2024年指导目标 | |||

| 精矿含铜 (吨) | 44万至49万 | ||

| C1现金成本 (美元/磅) | 1.50 至 1.70 | ||

上述数字均以100%项目权益统计。报告的精矿含铜未考虑冶炼协议中的损失或扣减。卡莫阿-卡库拉2024年的指导目标以各项假设和估算为基础,涉及对已知和未知风险、不确定性和其它因素的估计,可能与实际业绩出现重大差异。

生产指导目标以III 期选厂完工的时间点、刚果(金)电网的稳定性及其它假设为基础。 截至2023年12月31日止年度,卡莫阿-卡库拉合资企业全年精矿产铜共39.4万吨,其中包括2023年第四季度的精矿产铜9.2万吨。

截至2023年12月31日止年度,每磅可售铜的 C1 现金成本为1.45美元/磅,2023年第四季度则为1.53美元/磅。 C1现金成本的指导目标以各项假设为基础,包括铜矿石入选品位、III 期选厂的完工时间点、刚果(金)电网的稳定性、当前的物流成本及其它因素。

C1现金成本指导目标已计入于2024年间因电网不稳以及 III 期提前投产而需要使用部分矿山备用电力的费用,以满足 I 期和II 期的电力需求。 按每千瓦小时计算,矿山备用电力系统的成本相比SNEL电网供电高出3至4倍。备用电力用量增加可导致现金成本上升约达0.20美元/磅,已计算在指导目标范围内。

卡莫阿-卡库拉 III 期选厂将比原计划提前于2024年第二季度末投产,直接影响现金成本的指导目标。预计III 期选厂精矿产铜的C1 现金成本高于I 期和II 期选厂,主要由于III 期选厂将处理来自卡莫阿1区和卡莫阿2区的矿石,平均铜品位低于 I 期和II 期选厂处理来自卡库拉的矿石。矿山冶炼厂按计划于2024年第四季度投产后,预计前5年 (从2025年起计) 的平均C1 现金成本将下降约20%。

C1现金成本为非公认会计准则的财务指标。管理层以C1现金成本评估经营业绩,其中包括所有采矿、选矿、堆矿处理以及管理和行政成本。冶炼费和销售至最终港口 (通常是中国港口) 的运费被列作销售收入的一部分,将计入C1现金成本,以得出交付最终结算金属产品的粗略成本。

关于过往成本的对比,请参阅公司截至2023年12月31日止年度的《管理层讨论与分析》“非公认会计准则财务指标”的部分。

数据采集员 Sarah Kaind 在 II 期精矿输送带前。

SMPP 主管 Junior Davis (左) 和 E&I 主管 Tendayi Manyangedze (右) 在卡库拉北区井下的新水泵站进行咨询工作。

- 普拉特瑞夫项目

艾芬豪矿业持股64%

位于南非

普拉特瑞夫项目由 Ivanplats (Pty) Ltd. (以下简称 “Ivanplats”) 持有,艾芬豪矿业持有Ivanplats公司64%的。《全面提高黑人经济实力法案》(B-BBEE) 的南非受益人持有项目26%的权益,这些受益人包括20个当地社区,约15万居民、项目雇员和当地企业主。伊藤忠商事株式会社、日本石油天然气和金属国家公司和日本天然气公司组成的日本财团通过 2 轮投资 (共2.9亿美元) 持有Ivanplats 10%的权益。

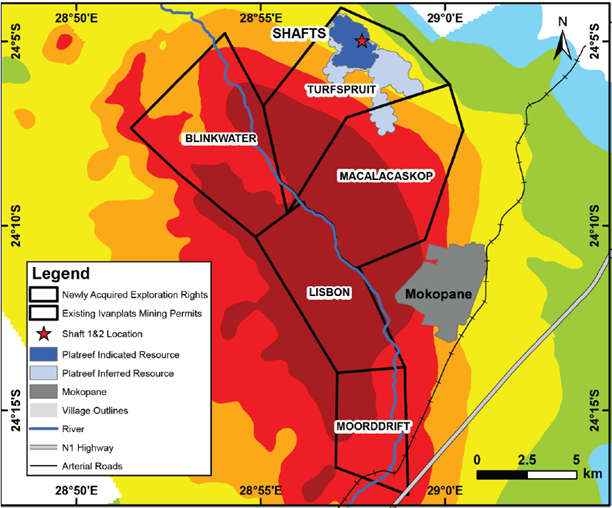

普拉特瑞夫是一个地下开采矿山,铂族金属、镍、铜和金矿体厚大,位于林波波省的布什维尔德岩浆杂岩带北部,距离约翰内斯堡东北约280公里,距离南非莫科菲德镇约8公里。

在布什维尔德北翼,铂族金属矿化主要赋存在普拉特瑞夫层位,是一套走向延伸30多公里的矿化序列。艾芬豪的普拉特瑞夫项目位于普拉特瑞夫层位的南部,由Turfspruit及Macalacaskop两个相连的矿权组成。最北部的Turfspruit 矿权,邻近且位于英美铂金 (Anglo Platinum) Mogalakwena 矿山的走向延伸上。

自2007年以来,艾芬豪重点推进普拉特瑞夫的勘查和开发活动,以圈定和扩大早期发现的Flatreef矿床的深部延伸,以开展高度机械化的地下开采。

从普拉特瑞夫项目现场的东北侧看的位于图中依次是2号和1号竖井 (中)及I期选厂 (右)

普拉特瑞夫的优化方案将在 3 号竖井安装提升设备,加快推进 II 期产能爬坡至400万吨/年

近期艾芬豪的工程师已就普拉特瑞夫项目分阶段扩建计划完成了内部优化研究方案。在直径10米、产能800万吨/年的2号竖井投产之前,都是使用产能100万吨/年的1号竖井进行地下开发和作业。研究显示,加快 II 期投产将为项目创造巨大的价值。

在 3 号竖井 (前身为通风井) 安装提升设备将有助于加快 II 期扩建。3 号竖井的提升能力将增加约300万吨/年,总提升能力约达400万吨/年。

3 号竖井的扩孔工程已于2023年开展且进展顺利,至今已完成约500米 (共950米),预计将于2024年第二季度完工。 扩孔是自下而上的直井口钻探或挖掘过程,是建造竖井最快捷和安全的方法。3 号竖井完成扩孔后,预计提升作业将于2025年第四季度开始,一旦完工将提前为规模更庞大的2号竖井投产做好准备。

3号竖井正进行扩孔工程 (前),成井直径5.1米。旁边的辅助卷扬机和分段卷扬机的土建工程进展顺利。

内部研究结果显示,在3 号竖井安装提升设备有利于在 2 号竖井投产前降低 I 期井下作业的风险,并可加快 II 期井下开采作业的产量爬坡。此外,II 期选厂的处理能力将提升至330万吨/年,将高于普拉特瑞夫2022年可行性研究中定义的 II 期220万吨/年的产能。 I 期和 II 期选厂将处理来自1号竖井和3 号竖井的入选矿石,进而综合处理产能约达400万吨/年。

直径5.1米的 4号新竖井)将为井下提供额外的通风,预计将在未来几周内开始钻探4号新竖井的先导孔。待扩孔完成且通风扇安装完毕,4 号新竖井预计将于2025年第三季度投入运作。

项目优化研究方案完成后,项目将对I 期和 II 期扩建进行独立可行性研究更新,并将于2024年下半年完成及发布。

4 号通风井扩孔现场的准备工作进展顺利,预计在未来几周内开始导孔钻探。预计4 号竖井将于 2025 年第三季度完工。

III 期扩大产能至1,000万吨/年的研究工作正进行中,预计普拉特瑞夫将成为全球规模最大的铂族金属生产商之一

III 期扩建计划将项目的综合处理产能提升至约1,000万吨/年 (见图4),艾芬豪正同步进行更新版的可行性研究和初步经济分析。III 期扩建将在 I 期和 II 期选厂附近建设两座330万吨/年的新选厂。预计 III 期扩建将使普拉特瑞夫成为全球规模最大以及成本最低的铂族金属、镍、铜和金生产商之一。III 期扩建的处理产能高达1,000万吨/年,相比 I 期高出12.5倍,相比优化后的 II 期扩建高出2.5倍。

2 号竖井竣工后,将进一步提高从井下提升矿石和废石的能力,未来三个竖井的综合提升能力将超过1,200万吨/年。

图 4﹕为普拉特瑞夫进行优化后的全新分期开发战略。更新版的可行性研究和初步经济分析,涵盖 II 期的优化方案及全新的 III 期扩建计划,预计将于2024年下半年完成及发布。

2号竖井的井塔建设已完成50%

2号竖井井塔的内部1,124吨钢结构施工进展顺利。井塔所有长周期设备的采购订单已完成。凿井卷扬机及相关基础设施的安装合同最近已签订,承包商的员工将于下月进场。 生产卷扬机、主卷扬机和材料卷扬机将于第三季度初运抵现场。

目前已就 2 号竖井的凿井合同进行招采,只要竖井扩孔至初始直径3.1米后即可签订合同计划计划将于今年晚些时候。扩孔工程将按计划于第三季度完成,随后将使用切割钻孔工艺将直径扩大至10米。

图为 普拉特瑞夫 2号竖井井塔的鸟瞰图。目前井塔外部混凝土结构已完成,施工重点是安装其内部1,124吨钢结构。

与斯班–静水(Sibanye-Stillwater )签订包销协议,支持普拉特瑞夫 II 期扩建

Ivanplats 最近与斯班-静水(Sibanye-Stillwater Limited)的子公司西部铂业(Western Platinum Proprietary Limited)签订 II 期的精矿采购协议。斯班-静水Sibanye-Stillwater 是全球最大型的铂族金属初级生产商之一,其位于南非西北省的 马里卡纳(Marikana) 矿山,具备冶炼厂设施 (设有五座熔炉)、一座基本金属精炼厂及一座贵金属精炼厂。

包销协议从 II 期投产起计为期 8 年,初步采购量为每年6万吨精矿,占 II 期的预期产量约三分之一至一半。此外,Ivanplats 正在与 斯班-静水(Sibanye-Stillwater) 研究将采购量增加至每年10万吨或以上的可能性。

正如早前披露,普拉特瑞夫与诺瑟姆铂业(Northam Platinum Limited) (以下简称 “诺瑟姆”) 已就 I 期生产的精矿签署包销协议,协议有效期10年。诺瑟姆是一家独立的综合铂族金属生产商,主要在南非从事业务,包括其全资拥有的 詹德雷德(Zondereinde) 矿山和冶炼项目以及 Booysendal 矿山。普拉特瑞夫I 期预计年产约4万吨精矿,包含钯、镍、铂、铑、铜和金六种计价金属。

艾芬豪矿业与行业领先的合作伙伴签署框架协议,研究在南非进行铂族金属–镍–铜精矿的下游工艺

艾芬豪矿业最近与一家行业领先的合作伙伴签署框架协议,共同研究在南非兴建一座铂族金属-镍-铜冶炼厂。框架协议概述了双方在技术和商业方面的合作,共同研究兴建一座冶炼厂,以处理 III 期生产的铂族金属-镍-铜精矿,以及将第三方的精矿转炉吹炼冰铜。冰铜是在冶炼过程中生产出的中间产品,一般含有约40%至50%的镍和20%至30%的铜,含高达750克/吨铂族金属。

转炉冰铜可在南非或其它国家的精炼厂进一步加工成精炼金属。与铂族金属精矿相比,采购商对于转炉冰铜提供的条件更为有利。

双方承诺就兴建冶炼厂进行预可行性研究。冶炼厂的选址可以是绿地或在南非现有的设施进行改建,并充分利用双方的技术进行合作。冶炼厂将以合资形式运营,艾芬豪持股不少于50%,并设有日后可增持股权的机制。

I 期选厂的建设正如期推进,将于2024年第三季度投产,产能爬坡将延迟至2025年初

普拉特瑞夫 I 期选厂建设正如期推进,目前已完成80%以上,按计划将于2024年第三季度进行联动试车。I 期选厂的所有工程和采购活动即将完成,且所有长周期设备已运抵现场。

I 期选厂将按计划于2024年第三季度进行联动试车,但带料试车和产能爬坡将延迟至2025年初进行,以配合加建地下设施。现时只有 1 号竖井设有提升设备,因此将在 3 号竖井和 2 号竖井建设关键的基础设施。

普拉特瑞夫年产77万吨/年选厂的浮选设施(图为北向),后方为 1 号竖井井塔 (左) 和 2 号竖井井塔 (右) 。

与莱利银行和法国兴业银行签订1.5亿美元项目融资协议

艾芬豪矿业与受托牵头安排行法国兴业银行和莱利银行已就普拉特瑞夫项目 I 期达成1.5 亿美元的高级债务融资协议,并预计于未来几个月内提取款项。艾芬豪计划于 2024 年下半年完成可行性研究后,将为后续扩建筹组其它项目融资安排。

普拉特瑞夫矿山运营现已使用经当地市政设施处理后的中水

Ivanplats与Mogalakwena当地政府签署包销协议,将获得当地经市政设施处理后的中水,以供应普拉特瑞夫分期开发所需的工业用水。协议有效期为32 年,为普拉特瑞夫 I 期每天供应不少于300万公升经市政设施处理的中水,以及为后续扩建供应每天不多于800万公升经市政设施处理的中水。水源来自周边社区的市政污水,在Masodi废水处理厂进行处理。此外,Ivanplats向Masodi废水处理厂的建设工程提供资金,工程于2023年第三季度已完工。2023年12月1日,普拉特瑞夫项目获得第一批中水,至今废水处理厂已回收处理总计400立方米中水。

此外,Ivanplats已就污水处理基础设施的升级改造与Mogalakwena当地政府签署协议备忘录,以增加普拉特瑞夫后续扩建所需的生产用水。

Masodi 废水处理厂的鸟瞰图。 处理厂自2023年12月起一直将回收市政污水处理后的中水泵送到普拉特瑞夫项目。

光伏电厂的建设工程即将启动

光伏电厂的所有大型设备,包括光伏逆变器和光伏板已运抵现场。普拉特瑞夫的5兆瓦光伏电厂将于未来几周内开始施工,预计于2024年下半年竣工。光伏发电将用于矿山开发和运营活动,且计划其后引入其它可再生能源。

(左起) MRC工程公司的技工 Metsobane Mokoena 和工头Thabo Makgoba 正在 井下750米中段机修车间对Ivanplat的安百拓(Epiroc)17吨电动铲运机进行维护工作。

- 基普什项目

艾芬豪矿业持有68%股权

位于刚果民主共和国

久负盛名的基普什锌-铜-锗-银矿位于刚果(金),邻近基普什镇,距离卢本巴希西南约30公里。基普什地处中非铜矿带,位于卡莫阿-卡库拉铜矿项目东南约250公里,距离赞比亚边境不足一公里。2011年11月,艾芬豪通过其全资子公司基普什控股,收购了基普什项目68%的权益;其余32%权益由刚果(金) 国有矿业公司杰卡明持有。

在过去69年开采期间,基普什共开采了6,000万吨矿石,锌和铜品位分别为11%和约7%,共生产660万吨锌和400万吨铜,同时在1956年与1978年间生产了278吨锗和12,673吨铅,矿山运营至1993年,其后一直处于保养和维护状态。由于精矿被运送到比利时,而且在殖民时代并没有公开贵金属的回收率,因而没有贵金属产量的历史纪录。另外,艾芬豪矿业在基普什富锌和富铜矿带的钻探勘查,还发现了价值巨大的银矿资源。

艾芬豪于2011年收购基普什项目的权益后,钻探勘查使得富锌矿体的探明和控制矿产资源量倍增,估算的矿石量为1,178万吨,锌品位35.34%、铜品位0.80%、银品位23克/吨和锗品位64克/吨 (7% 锌边界品位),含有92亿磅锌、870万盎司银和2,440万盎司锗。基普什拥有超高的锌品位,国际矿业领先的研究咨询集团伍德曼肯兹认为基普什的锌品位超过全球第二高锌矿项目的两倍以上。

基普什2022可行性研究的试验分析显示,基普什矿山的精矿含有大量的锗和镓金属。锗是一种战略性金属,用于电子设备、平板显示屏、发光二极管 (LED)、夜视设备、光纤网络、光学透镜系统和太阳能电池应用。镓是一种战略性金属,用于制造集成电路中使用的复合半导体晶片,以及激光二极管、LED、光电探测器和太阳能电池等光电设备。

基普什年产80万吨选厂的施工现场鸟瞰图。图左下和右上为矿堆位置,堆存约22万吨锌矿,待选厂提前于2024年第二季度投产后供矿。

艾芬豪与杰卡明签署新合作协议,推进基普什超高品位矿山首次开采百年后重启生产

2024年1月16日,公司公布与杰卡明签署新的合作协议,推进基普什矿山复产。新的合作协议与2022年基普什控股和杰卡明签署框架协议的条款保持不变,在满足合同项下前置先决条件后,将向杰卡明转让额外6%股权和投票权。

公司最近收到多个投资者对于基普什项目融资和包销矿山将生产的清洁锌精矿表示兴趣。目前正与多方进行磋商,其中包括高达2亿美元或以上的融资安排,预计将于2024年第二季度落实。

控制室主管 Maxwell Twite 在基普什新建的控制室内工作。

基普什选厂已完成约85%,将比原计划提前于2024年第二季度投产

80万吨/年新选厂的建设即将完工。选厂设施包括重介质分选 (DMS) 以及一座磨矿和浮选设施,预计在投产前5年将生产精矿含锌25万吨以上。设计回收率为96%,平均精矿锌品位55%。

整体项目进度已完成约85%,基普什选厂将比原计划提前于2024年第二季度投产。所有设备的采购订单已完成,最后两套设备的订单也于2023年12月完成。选厂所需共计79套设备,其中77套已运抵现场。

中信重工在中国制造的球磨机已于12月吊装完成。Bond Equipment 公司在南非制造的DMS设施设备及丹麦FL Smidth公司生产制造的浮选机都已运抵现场并安装完成。所有机电设备正在现场进行安装和调试。

建设选厂结构所需的2,139吨钢结构及254吨非标加工件已全部运抵现场或在运送途中。电气安装进展顺利,部分变电站已经通电。

尾矿库按照尾矿管理全球行业标准 (GISTM) 建造,现已竣工但部分小型设备有待完成,计划于2024年第一季度末选厂投产前完工。

精矿仓的钢结构安装工作进展顺利,结构外墙安装也在进行中。

基普什选厂已完成约85%,将比原计划提前于2024年第二季度投产

井下开拓掘进工程较原计划提前,2023年已完成4,000米以上任务

基普什2022年可行性研究的重点是大锌矿带和南锌矿带的开采,估算的探明和控制矿产资源的矿石量达1,180万吨,锌品位35.3%。

项目采用高效的、全机械化地下采矿作业,有助于加快矿石处理量爬坡至80万吨/年的稳态产能。截至2023年第四季度末,项目共有4队地下采矿班组,本季度晚些时候将调派另一队采矿班组以加快产量爬坡。每队采矿班组由5名矿工组成,配备瑞士斯德哥尔摩安百拓(EPIROC)制造的主要采矿设备,包括一台282双臂钻机、一台ST14铲运机和两台MT42运载卡车,以及一台安百拓Simba深孔钻机。

采矿班组远程操作 Simba 深孔钻机,在1,220米中段进行采场切割槽钻探,为试采爆破做好准备。

地下开拓掘进工程继续从上至下建设大锌矿体的多个进场通道,斜坡道建设继续与大锌矿体开拓并行开展。

截至2023年12月31日,项目至今已完成4,565米的水平开拓和斜坡道建设,2023年共完成3,957米的水平开拓,比原计划超前约20%。

其余的地下开拓设备和第4队采矿班组进场后,预计到第四季度,地下开拓速度将达到平均404米/月。

比原计划提前在超高品位的大锌矿体进行开采;地表已堆存约22万吨矿石

大锌矿体将采用横向分层空场法进行一次和二次开采高品位矿石,并使用CAF混凝土进行回填以最大化开采超高品位的矿石。

深孔采场的总高度为60米 (包括上层30米及下层30米),由15米高的底柱分隔开来。深孔采场将从下至上进行开采,先开采下层采场,然后开采上层。

比原计划提前于2023年12月在基普什超高品位的大锌矿体进行开采。先行开展试采,向地下采矿班组提供培训,为未来几个月启动商业化生产做好准备。

地下开拓掘进和试采工程采出的矿石被运送到地表矿堆,待选厂于第二季度投产后供矿。迄今为止,约22万吨矿石已堆存在基普什选厂附近的地表矿堆,平均锌品位22%,其中包括19万吨“低品位”矿石,平均锌品位20%,以及3万吨“中品位”矿石,平均锌品位30%。

基普什矿山将使用刚果(金)国有电力公司SNEL提供的水电。伍德曼肯兹2020年的一项研究显示,基普什矿山的气体排放 (范围一和二) 曲线处于第二个百分位数。目前正进行研究更新,以纳入范围三排放的研究 (见下图 5)。

图 5﹕全球锌矿的温室气体排放量(范围一和二),以生产每吨当量锌金属所排放的当量二氧化碳千克数值 (kg CO2-e / t Zn eq.) 计算。基普什矿山每年的温室气体排放 (范围一和二) 约为生产每吨锌金属排放0.06吨的当量二氧化碳 (tCO2e/t Zn)。

- 西部前沿勘查项目

艾芬豪矿业持有80-100%权益以及合资企业权证

位于刚果民主共和国

艾芬豪的刚果(金)勘查团队在西部前沿探矿权内,重点勘查卡莫阿-卡库拉类型的铜矿化,采用成功指导了卡库拉、卡库拉西区和卡莫阿北区富矿带发现的勘查模型开展工作。

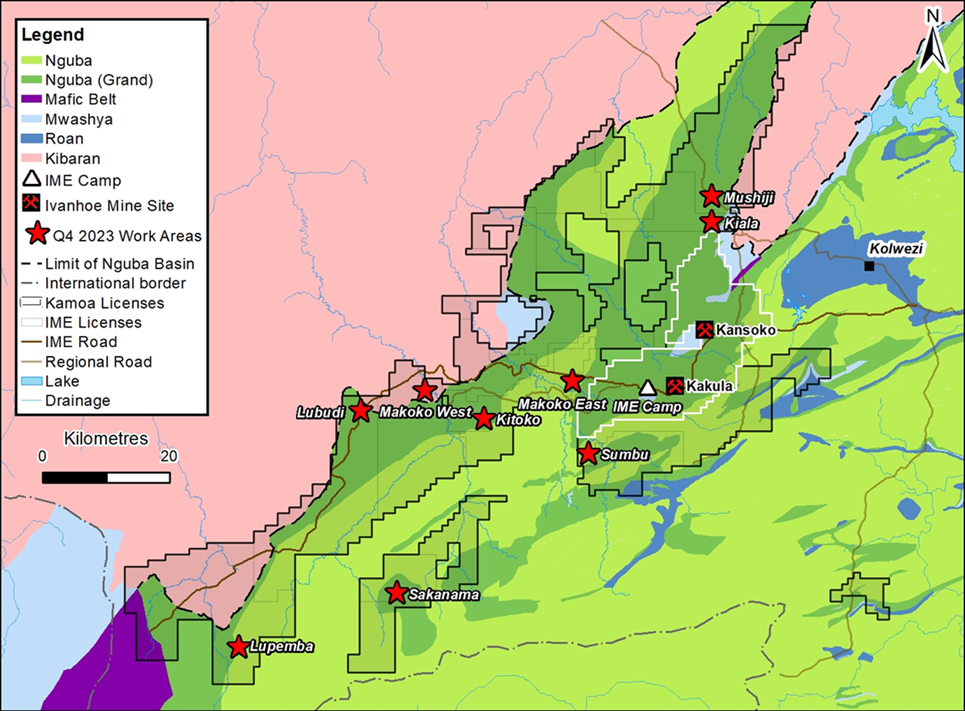

位于卡莫阿-卡库拉铜矿项目以北、以南和以西的西部前沿探矿权包括17个探矿证,总面积约2,407平方公里。新获得的4 个合资企业权证将勘查总面积扩大至约2,654平方公里。 迄今为止,艾芬豪的勘探团队在西部前沿发现了Makoko和Kiala矿床,并于最近喜获Kitoko发现。

2023年,西部前沿的勘查活动共花费2,300万美元。2023年12月7日,艾芬豪公布2024年集团整体的勘查预算将扩大至9,000万美元,集中在西部前沿进行勘查活动。增加的预算将集中用于Makoko及2023年11月28日公布的高品位Kitoko铜矿发现。

第四季度继续在重点靶区进行勘查活动 (见图 6),在雨季前继续进行金刚石钻和空气钻钻探以及大地重力测量。雨季从11月开始持续到4月初,在5月份之前进场相对困难。

艾芬豪的勘查团队于2024年1月在Makoko西区和Kitoko重新开展金刚石钻探,并已提前做好准备 (包括全天候道路和钻头),确保能够在当前雨季期间持续进行钻探。2024年第二季度旱季开始后,将在西部前沿其他勘查区重新开展工作。

2023年第四季度,共有七台金刚石钻机在西部前沿各个靶区钻探,其中六台为承包商钻机,另有一台艾芬豪自有的钻机。2023年共完成37,857米的金刚石岩芯钻探;其中21个钻孔共9,307米进尺于2023年第四季度完成。本季度晚些时候将调派另外两台具有深孔钻探能力的金刚石钻机,在西部前沿探矿权内进行勘查活动。

第四季度,共有三台空气钻机在西部前沿钻探。2023年共完成13,460米的空气钻;其中155个钻孔共4,477 米进尺于2023年第四季度完成。空气钻主要用于地球化学和岩性分析,以识别在西部前沿探矿权偏远地区10 至 40 米厚的Kalahari砂层下的异常。每台空气钻机每天钻探约30至50米。雨季期间,进场道路有所限制,因此缩短了空气钻钻探。 项目将于2024年第二季度重新开展空气钻。

第四季度还收集了大量的大地重力测量数据,将有助于改进艾芬豪的西部前沿地球物理模型。这些数据在12月处理后,与其他数据集结合,利用公司在Kitoko发现后对地质更深入的了解而圈定新的勘查靶区。

图6﹕艾芬豪矿业在西部前沿探矿权内的勘查区分布。

Kitoko发现进一步优化艾芬豪的专有勘查模型

第四季度期间,艾芬豪公布在西部前沿地区最近取得的合资矿权喜获高品位铜矿重大发现。Kitoko铜矿发现位于超高品位卡库拉铜矿以西25公里处,在Makoko矿床以南及东南约5公里,位于西部前沿最近获得的合资探矿权范围内。新获得的一系列探矿权证将艾芬豪富有勘查前景的西部前沿探矿权面积扩大10%,总计达到2,654平方公里。

根据合作条款,在247 平方公里的新采矿权内艾芬豪持有10%的初始股份,并有权通过勘查出资增股的方式来增持。艾芬豪预计于 2024履约增加勘查投入,将艾芬豪的股份增持至60%。

Kitoko发现确定在地表以下1,000米至1,140米之间存在重要的高品位铜矿化系统。Kitoko的细粒铜矿化赋存在大砾岩 (Grand Conglomerate) 基底上覆的产状平缓的粉砂岩中,与卡莫阿、卡库拉、Makoko和Kiala顶级矿床所见的铜矿化相似。同样地,Kitoko矿化的矿源来自深部,最高品位的矿段位于矿化带的底部。

与卡库拉矿体矿化,矿化带下部赋存高品位的含辉铜矿和斑铜矿硫化物的矿化,顶部则多见含黄铜矿的矿化 (见图7)。

图7﹕Kitoko矿化和岩性柱状图,两个钻孔 (DD008及DD004) 位于不同剖面,相距1,400米。

2023年底圈定的矿化带沿走向延伸1.6公里,倾向上宽度约600米 (见图8)。

图8﹕Kitoko铜矿局部放大剖面,显示铜边界品位1%的见矿段

年底之后,两个加密钻孔 (在KTK08和KTK10钻出的矿块) 和来自Kitoko发现钻孔的探边钻孔 (KTK12) 都见高品位矿化,将矿化走向长度延伸400米至约 2公里。未来几个月计划沿走向、倾向上和下进行探边钻探,以圈定Kitoko矿化系统的范围,并计划在两个钻孔剖面之间进行加密钻探以确定矿化的连续性。

Makoko成为过去十年全球第四大铜矿发现

2023年11月13日,艾芬豪公布位于西部前沿勘查项目的高品位Makoko和Kiala矿床的首次独立矿产资源估算报告。继2016年发现卡库拉后,Makoko成为全球第三大且品位最高的铜矿发现 (见图9)。 艾芬豪的地质师在西部前沿陆棚地区 (包括卡莫阿和卡库拉矿床) 迄今发现探明和控制矿产资源铜金属量3,870万吨,推断资源铜金属量940万吨。

Makoko首次矿产资源估算按照南非约翰内斯堡MSA集团的指导,并根据2014年CIM矿产资源和矿产储量定义标准而开展,重点摘要如下﹕

■ 控制资源矿石量共计1,600万吨,铜品位3.52% (边界品位铜=1%),铜金属量13亿磅。以较高的铜=1.5%边界品位估算,控制资源矿石量为1,600万吨,铜品位3.55%,铜金属量13亿磅。

■ 推断资源矿石量共计2.43亿吨,铜品位1.71% (边界品位铜=1%),铜金属量92亿磅。以较高的铜=1.5%边界品位估算,推断资源矿石量为1.54亿吨,铜品位1.97%,铜金属量67亿磅。

■ 边界品位铜=1%,圈定的控制资源的平均垂直厚度为5.2米 ,推断资源的平均厚度为6.0米。以较高的铜=1.5%边界品位估算,控制资源的平均垂直厚度为5.2米,推断资源的平均厚度则为6.6米。

图9﹕过去10年的主要铜矿发现及卡莫阿 (2008年)。Makoko和Kiala 是继卡莫阿–卡库拉后全球第三大、品位最高的铜矿发现。

*艾芬豪于2008年发现的卡莫阿矿床,位于卡莫阿-卡库拉铜矿项目范围内,加入数据以供对比参考。

信息来源﹕公司文件、标准普尔全球市场情报,根据2023年8月1日的公开披露而作出。标准普尔未审核Makoko和Kiala的矿产资源 (边界品位铜=1.0%)。La Huifa (Codelco) 的矿产资源在公开披露中被列为地质资源,在图表中假定为推断资源。注﹕图表为过去10年 (自2013年1月1日起) 按矿产资源的铜金属量的全球最大的铜矿发现排名。探明和控制资源包括储量,以100%基础报告。

- 莫科菲德 (Mokopane Feeder) 勘查项目

艾芬豪矿业全资拥有

位于南非

2022年第四季度,公司获发位于南非布什维尔德杂岩带北部的三个新探矿权,由艾芬豪矿业全资拥有。Blinkwater 244KR 、Moordrift 289KR 和 Lisbon 288KR 三个新的探矿权涵盖总面积 80 平方公里,是普拉特瑞夫项目现有矿权向西南的扩界。

根据地球科学委员会的历史数据,重力异常位置代表了布什维尔德杂岩北部 Rustenburg 层状岩套的主要供矿构造带 (feeder zone)。Rustenburg 层状岩套的厚度显着增加,特别是在高密度的下部带,这可以很好的解释重力异常的原因。解译的供矿构造靠近区域断层,因此镍-铜-铂族金属矿化前景非常乐观。

2023年已完成磁测及重力测量,莫科菲德勘查项目将于本季度开展钻探

第二季度和第三季度分别完成了高分辨率固定翼航磁和Falcon重力测量,以解译重力异常位置的地下岩石特征。两套高分辨率数据集的详细反演建模和解释已于12月份完成,并已用于更准确地圈定靶区和后续金刚石钻探的规划。

公司已成立地质项目团队,并由艾芬豪的环保团队在钻探前就土地使用进行社区咨询和环境合规工作。咨询阶段完成并最终确定钻孔位置后,钻探承包商的员工将于未来几个月开始进场,初步计划进行4,000米的金刚石岩芯钻探。

图10﹕2024年第三季度在普拉特瑞夫和莫科菲德探矿权完成Falcon重力测量得出的高分辨率布格重力异常结果。图表显示了南非最巨大的重力异常区之一,表示复盖层下的岩石密度较高。

年度财务信息精选

财务信息精选是根据《国际财务报告准则》(IFRS) 编制并且在年度合并财务报表中列报。 艾芬豪在任何财务报告期间都没有任何经营收入。卡莫阿-卡库拉项目商业化生产所得的经营收入均被列入卡莫阿控股合资企业计算。艾芬豪在任何财务报告期间都未声明或支付任何股息或股东红利。

| 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2021年 | |

| $’000 | $’000 | $’000 | |

| 应占合资企业利润 | 274,826 | 254,180 | 105,742 |

| 财务收入 | 239,563 | 175,298 | 102,290 |

| 递延税款回收 | 8,304 | 113,250 | 75,041 |

| 嵌入式衍生负债的公允价值 (亏损) 收益 | (85,261) | 22,900 | (93,700) |

| 管理和行政开支 | (43,833) | (36,264) | (38,473) |

| 融资成本 | (31,497) | (38,084) | (32,891) |

| 股份支付 | (29,269) | (27,216) | (20,002) |

| 勘查及项目评价开支 | (22,657) | (33,912) | (52,171) |

| 利润 (亏损): | |||

| 归属于本公司股东 | 318,928 | 410,864 | 55,242 |

| 归属于少数股东 | (15,984) | 23,242 | (9,930) |

| 综合(利润)亏损合计﹕ | |||

| 归属于本公司股东 | 307,578 | 409,542 | 29,790 |

| 归属于少数股东 | (17,116) | 23,338 | (12,648) |

| 基本每股利润 | 0.26 | 0.34 | 0.05 |

| 稀释每股利润 | 0.26 | 0.33 | 0.05 |

| 总资产 | 5,000,261 | 3,969,285 | 3,218,206 |

| 非流动负债 | 1,221,532 | 1,060,913 | 809,253 |

经营业绩讨论

2023年12月31日止的年度回顾 (对比 2022年12月31日)

公司于2023年录得利润3.03亿美元,综合收益2.9亿美元,2022年同期则录得利润4.34亿美元,综合收益4.33亿美元。公司2023年的利润主要源自卡莫阿控股合资企业的利润份额。截至2022年12月31日止年度所录得的利润,已计入嵌入式衍生金融负债的公允价值录得2,300万美元的收益 (2023年同期嵌入式衍生金融负债的公允价值则录得8,500万 美元的损失)。截至2022年12月31日止年度所录得的利润,也计入确认基普什项目1.13亿美元的递延所得税资产。

卡莫阿-卡库拉铜矿项目于2023年共销售37.6万吨铜,为卡莫阿控股合资企业创造27.04亿美元的收入。2022年则销售32.4万吨铜,收入21.48亿美元。2023年,公司录得来自合资企业的总收入4.82亿美元,总结如下:

| 截至12月31日止年度 | ||

| 2023年 | 2022年 | |

| $’000 | $’000 | |

| 公司应占合资企业利润 | 274,826 | 254,180 |

| 合资企业贷款利息 | 207,608 | 151,066 |

| 公司来自合资企业的收入 | 482,434 | 405,246 |

2023年度截至12月31日,公司在卡莫阿控股合资企业的应收利润为2.75亿美元, 2022年同期的应收利润为2.54亿美元,明细详见下表里的汇总:

| 截至12月31日止年度 | ||

| 2023年 | 2022年 | |

| $’000 | $’000 | |

| 应收款项的收入 | 2,697,257 | 2,357,335 |

| 平衡后的合同应收款 | 6,701 | (209,664) |

| 收入 | 2,703,958 | 2,147,671 |

| 销售成本 | (1,103,110) | (775,424) |

| 毛利 | 1,600,848 | 1,372,247 |

| 管理和行政开支 | (142,707) | (86,043) |

| 矿产摊销 | (11,465) | (12,134) |

| 经营利润 | 1,446,676 | 1,274,070 |

| 融资成本 | (352,700) | (295,303) |

| 外汇亏损 | (59,898) | (246,831) |

| 财务收入和其它 | 34,306 | 260,023 |

| 税前利润 | 1,068,384 | 991,959 |

| 当期税款 | (292,303) | (46,055) |

| 递延税款 | (65,569) | (291,838) |

| 税后利润 | 710,512 | 654,066 |

| 卡莫阿控股的少数股东权益 | (155,308) | (140,572) |

| 期内综合收益总计 | 555,204 | 513,494 |

| 公司应占合资企业利润 (49.5%) | 274,826 | 254,180 |

2023年度截至12月31日用于平衡合同应收款的实现铜价和临时铜价 (以市场售价计) 可总结如下﹕

| 2023年

全年 |

2023年

第四季度 |

2023年

第三季度 |

2023年

第二季度 |

2023年

第一季度 |

|

| $’000 | $’000 | $’000 | $’000 | $’000 | |

| 期内实现 – 期初未定价 | |||||

| 远期开盘价 (美元/磅) (1) | 3.72 | 3.79 | 3.78 | 4.05 | 3.79 |

| 实现铜价 (美元/磅) (1) | 4.05 | 3.68 | 3.86 | 3.79 | 4.07 |

| 已销售铜 (吨) | 73,285 | 105,206 | 92,501 | 37,092 | 51,178 |

| 平衡后的合同应收款 (千美元) | 52,071 | (24,086) | 16,881 | (21,356) | 32,625 |

| 期内实现 – 当期新售铜 | |||||

| 临时铜价 (美元/磅) (1) | 3.85 | 3.66 | 3.83 | 4.00 | 4.08 |

| 实现铜价 (美元/磅) (1) | 3.79 | 3.76 | 3.78 | 3.80 | 4.01 |

| 已销售铜 (吨) | 336,614 | 55,470 | 26,271 | 30,792 | 56,121 |

| 平衡后的合同应收款 (千美元) | (48,674) | 12,417 | (3,040) | (13,006) | (8,551) |

| 期末未定价 – 期初未定价 | |||||

| 远期开盘价 (美元/磅) (1) | – | – | – | – | 3.79 |

| 远期收市价 (美元/磅) (1) | – | – | – | – | 4.05 |

| 已销售铜 (吨) | – | – | – | – | 6,625 |

| 平衡后的合同应收款 (千美元) | – | – | – | – | 3,748 |

| 期末未定价 – 当期新售铜 | |||||

| 临时铜价 (美元/磅) (1) | 3.82 | 3.82 | 3.76 | 3.77 | 4.02 |

| 远期收市价 (美元/磅) (1) | 3.86 | 3.86 | 3.76 | 3.81 | 4.05 |

| 已销售铜 (吨) | 36,038 | 36,038 | 70,534 | 69,935 | 30,307 |

| 平衡后的合同应收款 (千美元) | 3,304 | 3,304 | (827) | 6,820 | 1,772 |

| 平衡后的合同应收款总计 (千美元) | 6,701 | (8,365) | 13,014 | (27,542) | 29,594 |

| (1) 按加权平均值计 |

2023年度截至12月31日,卡莫阿控股合资企业的融资成本为3.53亿美元 (2022年﹕2.95亿美元) ,其中2.74亿美元与股东贷款有关,每位股东均需按照其股权比例向卡莫阿控股出资 (2022年﹕2.54亿美元),直至项目产生足够的经营现金流。其它的融资成本中,5,700万美元与卡莫阿-卡库拉包销协议下的短期贷款有关 (2022年﹕3,400万美元)、1,000万美元与设备融资有关 (2022年﹕700万美元)、700万美元与银行透支有关 (2022年﹕无) ,以及400万美元与租赁负债利息有关 (2022年﹕无)。

2023年度截至12月31日,勘查及项目评价开支为2,300万美元,较2022年同期 (3,400 万美元) 減少 1,100 万美元。2023年的勘查及项目评价开支用于西部前沿探矿权的勘查活动,2022年还包括用于基普什项目的开支,但由于基普什项目重启开工因此在2023年将其开支予以资本化。

截至2023年12月31日止的年度财务收入为2.4亿美元,2022年同期为1.75亿美元。 其中包括向卡莫阿控股合资企业提供贷款 (为运营出资) 的利息,截至2023年12月31日止年度的利息收入2.08亿美元,2022年同期所得的利息收入为1.51亿美元。 2023年,合资企业利用其现金流当地融资安排支持项目运营和扩产,公司于年内没有向合资企业提供额外贷款。 利息收入随着利率上升和累计贷款余额增加。 公司的贷款利息按12个月期美元LIBOR加7%的利率计算。 LIBOR利率自2023年6月停止报价后,公司于2023年7月1日起以12个月期SOFR加7.7%的利率计算。

公司截至2023年12月31日止年度嵌入式衍生金融负债的公允价值录得8,500万美元的损失 (2022年: 2,300万美元收益),详见公司截至2023年12月31日止年度《管理层讨论与分析》可转债部分。

截至2023年12月31日止年度综合收益,包括由于南非兰特从2022年12月31日至2023年12月31日期间贬值 8%而导致外汇损失 1,200 万美元,2021 年同期因为换算海外业务而导致外汇损失1,000 万美元。

截至2023年12月31日的财务状况 (对比截至2022年12月31日)

截至2023年12月31日,公司的总资产为50亿美元,相比截至2022年12月31日的39.69亿美元上升10.31亿美元。总资产的增长主要是向卡莫阿控股合资企业的投资增加了4.71亿美元及随着普拉特瑞夫和基普什项目继续开发,物业、厂房和设备增加了5.16亿美元,以及递延所得税资产增加了1,500万美元所致,但因现金和现金等价物减少2,300万美元而部分抵消。

公司向卡莫阿控股合资企业的投资,从截至2022年12月31日的20.47亿美元增加4.71亿美元到截至2023年12月31日的25.18亿美元。

公司对卡莫阿控股合资企业的投资明细如下﹕

| 2023年

12月31日 |

2022年

12月31日 |

|

| $’000 | $’000 | |

| 公司应占合资企业净资产 | 785,265 | 510,439 |

| 向合资企业预付贷款 | 1,732,286 | 1,536,601 |

| 投资合资企业合计 | 2,517,551 | 2,047,040 |

公司应占卡莫阿控股合资企业净资产的份额可分解如下﹕

| 2023年12月31日 | 2022年12月31日 | ||||

| 100% | 49.5% | 100% | 49.5% | ||

| $’000 | $’000 | $’000 | $’000 | ||

| 资产 | |||||

| 不动产、厂房和设备 | 4,195,216 | 2,076,632 | 2,733,176 | 1,352,922 | |

| 矿产 | 778,423 | 385,319 | 789,888 | 390,995 | |

| 间接应收税款 | 419,779 | 207,791 | 279,385 | 138,296 | |

| 其它应收款 | 320,143 | 158,471 | 212,221 | 105,049 | |

| 消耗品 | 357,324 | 176,875 | 257,434 | 127,430 | |

| 应收账款 | 241,944 | 119,762 | 63,196 | 31,282 | |

| 长期应收贷款 | 306,594 | 151,764 | 252,523 | 124,999 | |

| 非流动库存 | 304,261 | 150,609 | 246,424 | 121,980 | |

| 流动库存 | 77,888 | 38,555 | 27,011 | 13,370 | |

| 使用权资产 | 56,966 | 28,198 | 11,549 | 5,717 | |

| 现金及现金等价物 | 72,486 | 35,881 | 365,633 | 180,988 | |

| 预付费用 | 81,802 | 40,492 | 9,216 | 4,562 | |

| 非流动存款 | 1,872 | 927 | 2,272 | 1,125 | |

| 递延所得税资产 | 606 | 300 | 710 | 351 | |

| 负债 | |||||

| 股东贷款 | (3,500,105) | (1,732,552) | (3,103,381) | (1,536,174) | |

| 贸易及其他应付款项 | (471,377) | (233,332) | (309,710) | (153,306) | |

| 递延所得税负债 | (322,194) | (159,486) | (273,841) | (135,551) | |

| 应付所得税 | (217,028) | (107,429) | (14,600) | (7,227) | |

| 设备融资 | (111,193) | (55,041) | (102,890) | (50,931) | |

| 透支额度 | (177,775) | (87,999) | – | – | |

| 复兴拨备 | (95,081) | (47,065) | (45,231) | (22,389) | |

| 其他拨备 | (33,344) | (16,505) | (26,675) | (13,204) | |

| 短期融资 | (51,501) | (25,493) | (38,866) | (19,239) | |

| 租赁负债 | (51,913) | (25,697) | (13,243) | (6,555) | |

| 预付贷款 | (150,449) | (74,472) | – | – | |

| 非控股利益 | (446,950) | (221,240) | (291,012) | (144,051) | |

| 合资企业净资产 | 1,586,394 | 785,265 | 1,031,189 | 510,439 | |

卡莫阿-卡库拉铜矿项目于2021年7月启动商业化生产之前,卡莫阿控股合资企业主要使用股东贷款,用于建设支出、不动产、厂房和设备来推进卡莫阿-卡库拉项目的发展。于2022年及2023年,合资企业利用其现金流支持项目运营和扩产,公司于期内没有向合资企业提供额外贷款。

预计卡莫阿-卡库拉 I 期和 II 期运营将产生大量的现金流,加上合资企业的融资贷款,以当前铜价计算,将足以支撑 III 期的资本性开支。

卡莫阿控股合资企业的现金流情况摘要如下:

| 截至12月31日止年度 | ||

| 2023年 | 2022年 | |

| $’000 | $’000 | |

| 经营活动产生的净现金 | 1,448,888 | 1,449,200 |

| 营运资金项目变化 | (485,043) | (223,056) |

| 投资活动支出的净现金 | (1,523,874) | (847,042) |

| 融资活动产生的净现金 | 87,646 | (28,138) |

| 汇率造成的现金变化 | 1,461 | (7,362) |

| 净现金(支出) 收入 | (470,922) | 343,602 |

| 现金和现金等价物 — 期初 | 365,633 | 22,031 |

| 现金和现金等价物 — 期末 | (105,289) | 365,633 |

卡莫阿控股合资企业的不动产、厂房和设备从2022年12月31日增长至2023年12月31日,达到14.62亿美元,可进一步分解如下:

|

|

|

|||

| 截至12月31日止三个月 | 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2023年 | 2022年 | |

| $’000 | $’000 | $’000 | $’000 | |

| 卡莫阿控股合资企业 | ||||

| 扩建资本 | 442,498 | 165,076 | 1,302,873 | 654,164 |

| 维持性资本 | 73,644 | 119,937 | 213,897 | 145,646 |

| 初期资本 | – | 39,488 | – | 48,497 |

| 516,142 | 324,501 | 1,516,770 | 848,307 | |

| 折旧资本化 | 10,379 | 10,020 | 39,792 | 19,338 |

| 总资本性开支 | 526,521 | 334,521 | 1,556,562 | 867,645 |

| 借贷成本资本化 | 53,153 | 15,998 | 144,796 | 50,925 |

| 为卡莫阿控股增购其它不动产、厂房和设备总计 | 579,674 | 350,519 | 1,701,358 | 918,570 |

| 减﹕折旧、处置和外汇兑换 | (110,980) | (94,381) | (239,318) | (186,212) |

| 卡莫阿控股的不动产、厂房和设备净增长 | 468,694 | 256,138 | 1,462,040 | 732,358 |

截至2023年12月31日,艾芬豪拥有5.74亿美元的现金和现金等价物,相比截至2022年12月31日的5.97亿美元减少2,300万美元。公司动用了4.73亿美元用于项目开发以及不动产、厂房及设备的购置,以及3,200万美元用于运营活动。

不动产、厂房和设备的净增长为5.16亿美元,共计5.05亿美元花费在项目开发及其它不动产、厂房及设备的购置。其中,2.41亿美元及2.34亿美元分别用于普拉特瑞夫项目和基普什项目的开发成本及其它不动产、厂房及设备的购置,详见公司截至2023年12月31日止年度的《管理层讨论与分析》。

截至2023年12月31日止年度及2022年同期,普拉特瑞夫项目及基普什项目的不动产、厂房和设备,包括已经资本化的开发成本,增长的主要细目详见下表:

| 截至12月31日止三个月 | 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2023年 | 2022年 | |

| $’000 | $’000 | $’000 | $’000 | |

| 普拉特瑞夫项目 | ||||

| I 期建设 | 34,438 | 22,662 | 130,720 | 62,792 |

| II 期建设 | 15,244 | 14,101 | 56,649 | 24,209 |

| 工资和福利 | 5,710 | 4,885 | 15,253 | 14,385 |

| 行政和其它开支 | 3,046 | 2,734 | 8,560 | 7,170 |

| 折旧 | 2,574 | 2,824 | 6,985 | 3,511 |

| 研究和工程外包 | (1,972) | 2,510 | 1,419 | 5,969 |

| 现场成本 | 1,097 | 969 | 4,195 | 3,452 |

| 社会和环境 | 1,354 | 589 | 2,785 | 1,576 |

| 总开发成本 | 61,491 | 51,274 | 226,566 | 123,064 |

| 增购其它不动产、厂房和设备 | 7,547 | 231 | 14,124 | 2,495 |

| 为普拉特瑞夫增购其它不动产、厂房和设备总计 | 69,038 | 51,505 | 240,690 | 125,559 |

| 截至12月31日止三个月 | 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2023年 | 2022年 | |

| $’000 | $’000 | $’000 | $’000 | |

| 基普什项目 | ||||

| 矿山建设成本 | 62,032 | 6,813 | 158,061 | 8,986 |

| 工资和福利 | 5,691 | 8,127 | 17,953 | 17,121 |

| 行政和其它开支 | 4,381 | 2,802 | 16,451 | 9,429 |

| 其它开支 | 7,089 | 2,351 | 15,516 | 6,281 |

| 折旧 – 开发 | 1,984 | 2,692 | 8,224 | 4,525 |

| 研究和工程外包 | 4,353 | 1,565 | 10,150 | 5,061 |

| 电力 | 1,674 | 872 | 6,967 | 3,267 |

| 增购其它不动产、厂房和设备 | 351 | 7,306 | 802 | 7,807 |

| 折旧 – 勘查和项目评价 | – | 1 | – | 3,759 |

| 取消已资本化的注销增值税 | – | – | – | (7,377) |

| 项目总开支 | 87,555 | 32,529 | 234,124 | 58,859 |

| 入账方法如下﹕ | ||||

| 增购其它不动产、厂房和设备 | 62,383 | 14,119 | 158,863 | 16,793 |

| 开发成本资本化为不动产、厂房和设备 | 25,172 | 18,074 | 75,261 | 23,378 |

| 经营活动亏损中的勘查和项目评价开支 | – | 336 | – | 18,688 |

| 项目总开支 | 87,555 | 32,529 | 234,124 | 58,859 |

普拉特瑞夫项目及基普什项目2023年的各项支出对于项目迈向商业化生产而言是必需的,因此也资本化为不动产、厂房和设备。

2023年6月30日,公司与I-Pulse有限公司 (以下简称“I-Pulse”) 达成转换协议,将高能勘探公司 (以下简称“HPX”) 未偿还予公司的可换股贷款余额转换为在I-Pulse的股权投资。2019年4月25日,公司向 HPX 提供5,000万美元的可换股贷款。截至2023年6月30日,贷款余额 (包括本金 5,000 万美元和应计利息 2,700 万美元) 共计 7,700万美元。根据转换协议,艾芬豪将HPX可换股贷款项下的所有责任转移至I-Pulse,以获得 I-Pulse 向艾芬豪发行的普通股。HPX是I-Pulse的子公司。公司在I-Pulse的股权投资,占I-Pulse已发行普通股约5%。

截至2023年12月31日,公司的总负债为14.19亿美元,相比截至2022年12月31日的11.28亿美元增加了2.91亿美元,主要由于嵌入式衍生金融负债的公允价值录得8,500万美元的损失及基普什项目的8,000万美元贷款融资所致。

2023年5月22日,公司负责运营基普什项目的子公司基普什锌业与刚果(金) Rawbank 银行签订贷款协议。Rawbank 根据协议条款向基普什提供8,000万美元贷款,分两期提取,每期4,000万美元,为基普什项目营运所需提供资金。基普什于2023年6月27日提取第一期款项,并于2023年9月11日提取第二期款项。贷款的年利率为8%,另加每季度0.5%佣金。贷款连累计利息和佣金须于2024年5月31日偿还。艾芬豪矿业已根据贷款协议提供企业担保。

2023年8月4日,公司就购买一架飞机与南非金融机构Investec Bank Limited签署1,800万美元的贷款协议。贷款利息按SOFR加3.65%的年利率计算,每月付息一次。本金分60期等额每月偿还。截至2023年12月31日止年度内,公司已偿还120万美元本金和70万美元利息。

季度财务信息精选

下表总结了八个季度滚动的财务信息摘要。艾芬豪在任何财务报告期间都没有任何经营收入,也没有声明或支付任何股息或股东红利。

| 截至2023年12月31日止三个月 | 截至2023年9月30日止三个月 | 截至2023年6月30日三个月 | 截至2023年3月31日三个月 | ||

| $’000 | $’000 | $’000 | $’000 | ||

| 财务收入 | 63,110 | 56,671 | 61,956 | 57,826 | |

| 应占合资企业利润 | 49,272 | 69,829 | 73,066 | 82,659 | |

| 递延税款回收(expense) | 4,201 | 1,212 | 1,965 | 926 | |

| 嵌入式衍生负债的公允价值(亏损)收益 | (39,961) | 12,218 | (26,618) | (30,900) | |

| 管理和行政开支 | (14,947) | (9,841) | (10,474) | (8,571) | |

| 勘查及项目评价开支 | (8,637) | (6,264) | (4,375) | (3,381) | |

| 股份支付 | (7,715) | (6,732) | (7,120) | (7,702) | |

| 融资成本 | (6,741) | (8,752) | (5,539) | (10,465) | |

| 利润 (亏损): | |||||

| 归属于本公司股东 | 27,739 | 112,510 | 92,042 | 86,637 | |

| 归属于少数股东 | (1,980) | (4,988) | (4,859) | (4,157) | |

| 综合收益 (亏损) 合计﹕ | |||||

| 归属于本公司股东 | 37,155 | 109,681 | 86,588 | 74,154 | |

| 归属于少数股东 | (1,003) | (5,250) | (5,443) | (5,420) | |

| 基本每股利润 | 0.02 | 0.09 | 0.08 | 0.07 | |

| 稀释每股利润 | 0.02 | 0.08 | 0.07 | 0.07 | |

| 截至2022年12月31日止三个月 | 截至2022年9月30日止三个月 | 截至2022年6月30日三个月 | 截至2022年3月31日三个月 | ||

| $’000 | $’000 | $’000 | $’000 | ||

| 财务收入 | 58,477 | 46,720 | 38,596 | 31,505 | |

| 应占合资企业利润 | 83,324 | 34,057 | 49,690 | 87,109 | |

| 递延税款回收(expense) | (3,839) | 4,252 | 114,184 | (1,347) | |

| 嵌入式衍生负债的公允价值(亏损)收益 | (66,600) | (27,700) | 183,600 | (66,400) | |

| 融资成本 | (10,457) | (10,223) | (10,013) | (7,391) | |

| 管理和行政开支 | (11,870) | (9,199) | (8,957) | (6,238) | |

| 股份支付 | (7,809) | (7,381) | (4,637) | (7,389) | |

| 勘查及项目评价开支 | (3,887) | (4,312) | (13,470) | (12,243) | |

| 利润 (亏损): | |||||

| 归属于本公司股东 | 41,884 | 26,344 | 316,242 | 26,394 | |

| 归属于少数股东 | (4,705) | (2,477) | 35,278 | (4,854) | |

| 综合收益 (亏损) 合计﹕ | |||||

| 归属于本公司股东 | 53,078 | 4,588 | 306,381 | 45,495 | |

| 归属于少数股东 | (3,621) | (4,678) | 34,495 | (2,858) | |

| 基本每股利润 | 0.03 | 0.02 | 0.26 | 0.02 | |

| 稀释每股利润 | 0.03 | 0.02 | 0.26 | 0.02 |

截至2023年12月31日止三个月 (对比 2022年12月31日) 的回顾

公司于2023年第四季度录得2,600万亿美元利润,2022年同期录得3,700万美元利润。2023年第四季度所录得的利润,已计入嵌入式衍生金融负债的公允价值录得4,000万美元的损失 (2022年第四季度嵌入式衍生金融负债的公允价值则录得6,700万美元的损失)。公司于2023年第四季度录得3,600万美元的综合收益,2022年同期则录得4,900万美元。

卡莫阿-卡库拉铜矿项目于2023年第四季度销售9.1万吨铜,为卡莫阿控股合资企业创造6.18亿美元的收入。2022年同期则销售9.2万吨铜,收入6.73亿美元。2023年第四季度,公司录得来自合资企业的总收入1.08亿美元,总结如下:

| 截至12月31日止三个月 | ||

| 2023年 | 2022年 | |

| $’000 | $’000 | |

| 公司应占合资企业利润 | 49,272 | 83,324 |

| 合资企业贷款利息 | 58,618 | 47,071 |

| 公司来自合资企业的收入 | 107,890 | 130,395 |

2023年第四季度,公司在卡莫阿控股合资企业的应收利润为4,900万美元,2022年同期的应收利润为8,300万美元,明细详见下表里的汇总:

| 截至12月31日止三个月 | ||

| 2023年 | 2023年 | |

| $’000 | $’000 | |

| 应收款项的收入 | 625,983 | 619,997 |

| 平衡后的合同应收款 | (8,365) | 53,473 |

| 收入 | 617,618 | 673,470 |

| 销售成本 | (299,857) | (218,709) |

| 毛利 | 317,761 | 454,761 |

| 管理和行政开支 | (51,635) | (24,834) |

| 矿产摊销 | (2,862) | (12,134) |

| 经营利润 | 263,264 | 417,793 |

| 融资成本 | (88,229) | (92,727) |

| 外汇(亏损)收益 | (10,431) | 254,750 |

| 财务收入和其它 | 18,795 | (254,604) |

| 税前利润 | 183,399 | 325,212 |

| 当期税款 | (52,434) | (19,143) |

| 递延税款 | (1,018) | (89,252) |

| 税后利润 | 129,947 | 216,817 |

| 卡莫阿控股的少数股东权益 | (30,408) | (48,486) |

| 年度综合收益总计 | 99,539 | 168,331 |

| 公司应占合资企业利润 (49.5%) | 49,272 | 83,324 |

卡莫阿-卡库拉的运营数据在运营回顾的部分概述。

2023年第四季度,卡莫阿控股合资企业的融资成本为8,800万美元 (2022年第四季度﹕9,300万美元) ,其中1,500万美元与卡莫阿-卡库拉包销协议下的短期贷款有关 (2022年第四季度﹕1,200万美元)、300万美元与设备融资有关 (2022年第四季度﹕ 200万美元)、 300万美元与银行透支有关 (2022年第四季度﹕20万美元) ,以及200万美元与租赁负债利息有关 (2022年第四季度﹕无)。

2023年第四季度的勘查及项目评价开支为900万美元,2022年同期为400万美元。2023年第四季度的勘查及项目评价开支主要用于艾芬豪西部前沿探矿权的勘查活动。

2023年第四季度的财务收入为6,300万美元,与2022年同期 (5,800万美元) 相比增加了500万美元。其中包括向卡莫阿控股合资企业提供贷款 (为过去运营出资) 的利息,2023年第四季度的利息收入5,900万美元,2022年同期所得的利息收入为4,700万美元。利息收入随着息率上升和累计贷款余额增加。公司的贷款利息按12个月期美元LIBOR加7%的利率计算。LIBOR利率自2023年6月停止报价后,公司于2023年7月1日起以12个月期SOFR加7.7%的利率计算。

公司在2023年第四季度嵌入式衍生金融负债的公允价值录得4,000万美元的损失,2022年第四季度嵌入式衍生金融负债的公允价值则录得6,700万美元的损失,详见公司截至2024年2月23日的《管理层讨论与分析》。

流动资金来源

截至2023年12月31日,公司拥有5.74亿美元的现金和现金等价物。截至该日,公司的综合运营资金约4.17亿美元,而截至 2022年12月31日则为5.95亿美元。

2023年12月18日,公司完成私募股权定增,共发行了47,917,050股A类普通股 (每股 12加元),总计募集资金 5.75 亿加元 (约4.3亿美元)。

2023年及2024年计划资本性开支明细如下:

| 资本性开支 | 2023年

初始指导目标 |

2023年

实际数值 |

2024年

指导目标 |

2025年

指导目标 |

| (百万美元) | (百万美元) | (百万美元) | (百万美元) | |

| 卡莫阿–卡库拉 | ||||

| III 期扩建 | 1,400 – 1,800 | 1,148 | 1,300 – 1,700 | 700 – 300 |

| II 期及后续扩建资本 | 120 | 155 | – | – |

| 维持性资本 | 180 | 215 | 240 | 265 |

| 1,700 – 2,100 | 1,518 | 1,540 – 1,940 | 965 – 565 | |

| 普拉特瑞夫 | ||||

| I 期初期资本 | 190 – 240 | 177 | 170 – 200 | 40 – 10 |

| II 期资本 | 60 | 57 | 130 – 180 | 320 – 270 |

| 250 – 300 | 234 | 300 – 380 | 360 – 280 | |

| 基普什 | ||||

| 初期资本 | 200 – 250 | 226 | 160 | – |

| 维持性资本 | – | – | 35 | 40 |

| 200 – 250 | 226 | 195 | 40 | |

所有资本性开支的数值均以100%项目权益统计。

数值范围反映了卡莫阿-卡库拉 III 期扩建的时间点和普拉特瑞夫 II 期的资本在2024年至2025年两个历年期间存在的不确定性。

卡莫阿-卡库拉 III 期扩建将在预算之内、比原计划提前于2024年第二季度末投产,2023年内未动用的预算预计将于2024年使用。预计卡莫阿-卡库拉 I 期和 II 期运营将产生大量的现金流,加上合资企业的融资贷款,以当前铜价计算,将足以支撑 III 期的资本性开支。

普拉特瑞夫 I 期选厂建设正如期推进,目前已完成80%以上,按计划将于2024年第三季度进行联动试车。 带料试车和产能爬坡将延迟至2025年初进行。 规划的 I 期总开支仍在预算之内。 目前在 3 号竖井安装提升设备以加快 II 期扩建,同时继续建设直径10米的2 号竖井。 普拉特瑞夫2025年的指导目标只是临时性,将在可行性研究完成后进行更新并纳入项目开发的新策略,可行性研究将于2024年下半年完成。

基普什矿山的施工进展顺利,选厂将比原计划提前于2024年第二季度投产。目前正与多方进行磋商,其中包括高达2亿美元或以上的融资安排,预计将于2024年第二季度落实。

2023年8月4日,公司就购买一架飞机与南非金融机构Investec Bank Limited签署1,800万美元的贷款协议。贷款利息按SOFR加3.65%的年利率计算,每月付息一次。本金分60期等额每月偿还。截至2023年12月31日止年度内,公司已偿还120万美元本金和70万美元利息。

艾芬豪2024年集团整体的勘查预算为9,000万美元,将集中在2,654平方公里的西部前沿进行勘查活动。

2021年3月17日,公司已完成私募发行总额为5.75亿美元、息票率2.50%、2026年到期的高级可转债。可转债为公司的高级无抵押债务,息票率2.50%,每半年付息一次。除非提前回购、赎回或转换,债券将于2026年4月15日到期。在2025年10月15日前一个工作日结束前,仅在某些情况下和特定时间,债券可根据持有人的选择进行兑换,此后,可随时兑换,直至到期日前第二个计划交易日结束。转换债券时,公司可选择以现金、普通股或其组合方式结算。截至2023年12月31日,主负债的账面值为4.96亿美元,嵌入式衍生负债的公允价值为3.07亿美元。

公司在其英国伦敦办公室有一笔价值320万英镑 (410万美元) 的抵押债券未偿付,需于2025年8月28日全额偿还,此抵押债券以物业资产担保,按1个月期英镑SONIA加1.9 %的利率每月支付利息。在到期日仅需支付利息。

2013年,艾芬豪获ITC Platinum Development Limited提供应付贷款。截至2023年12月31日,该公司的账面值及合约金额为3,800万美元。艾芬豪必须在普拉特瑞夫项目出现剩余现金流后,即时偿还该项贷款。根据贷款协议,剩余现金流定义为普拉特瑞夫项目产生的总收入,扣除所有相关运营成本 (包括所有采矿建设和运营成本)。逾期债款需按3个月期美元SOFR加2.26%的利率每月支付利息。利息不进行复利计息。

公司向监管机构提交的工作计划开支带有隐含承诺,以保持其勘查和采矿权许可证合法存续的良好信誉。下表列出了公司的长期合约责任﹕

| 截至2023年12月31日

的合同义务 |

偿还付款限期 | ||||

| 总计 | 1年內 | 1-3 年 | 4-5 年 | 5 年后 | |

| $’000 | $’000 | $’000 | $’000 | $’000 | |

| 可转债 | 578,033 | 3,033 | 575,000 | – | – |

| 债务 | 140,012 | 83,671 | 11,261 | 45,080 | – |

| 租赁承诺 | 1,551 | 368 | 1,183 | – | – |

| 合同义务总计 | 719,596 | 87,072 | 587,444 | 45,080 | – |

上表列出的债务代表应向花旗银行支付的抵押债券,以及上述应付ITC Platinum Development Limited的贷款、Rawbank的贷款以及用于购入飞机的贷款。

非公认会计准则财务指标

卡莫阿-卡库拉的每磅C1现金成本为非公认会计准则的财务指标。这些披露使投资者更清楚了解卡莫阿-卡库拉项目的表现,与其他铜生产商按照类似指标公布的业绩作比较。

C1现金成本的计算基准与伍德曼肯兹成本指南制定的行业标准定义一致,但并非IFRS认可的计量。在计算C1现金成本时,成本的计量基准与财务报表中所述的公司应占卡莫阿控股合资企业的收益份额相同。管理层以C1现金成本评估经营业绩,其中包括所有直接采矿、选矿以及管理和行政成本。冶炼费和销售至最终港口的运费被列作销售收入的一部分,将计入C1现金成本,以得出交付最终结算金属产品的粗略成本。权益金、产品税和非经常性费用并非直接生产成本,因此不会计入C1现金成本及每磅C1现金成本。

卡莫阿–卡库拉平衡后的销售成本与 C1 现金成本:

| 截至12月31日止三个月 | 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2023年 | 2022年 | |

| $’000 | $’000 | $’000 | $’000 | |

| 销售成本 | 299,857 | 218,709 | 1,103,110 | 775,424 |

| 物流、粗炼和精炼费用 | 117,307 | 123,432 | 475,097 | 433,624 |

| 管理和行政开支 | 51,634 | 24,834 | 142,705 | 86,043 |

| 权益金和产品税 | (59,446) | (53,113) | (233,702) | (195,500) |

| 折旧 | (57,812) | (25,942) | (193,714) | (104,658) |

| 电费回扣 | (4,564) | (2,778) | (18,490) | (9,332) |

| 非现金库存变动 | (20,082) | (2,780) | (20,411) | 5,220 |

| 集团其它实体的管理和行政开支 | (2,452) | (707) | (11,562) | (1,785) |

| 额外税收 | (21,026) | – | (21,026) | – |

| C1 现金成本 | 303,416 | 281,655 | 1,222,007 | 989,036 |

| 每磅应付铜的销售成本 (美元/磅) | 1.50 | 1.08 | 1.33 | 1.09 |

| 生产每磅应付铜的C1现金成本 (美元/磅) | 1.53 | 1.42 | 1.45 | 1.39 |

| 精矿可支付金属铜 (吨) | 90,146 | 89,746 | 381,689 | 322,659 |

上述数字均以卡莫阿-卡库拉合资企业100%权益统计。

EBITDA 、经调整EBITDA、 EBITDA 利润率、正常化税后利润和正常化每股利润

EBITDA和经调整EBITDA为非公认会计准则的财务指标。艾芬豪认为卡莫阿-卡库拉的EBITDA是衡量项目是否有能力产生流动性的重要指标,通过产生运营现金流为其营运所需提供资金、偿还债务、为资本性开支供资,以及向股东派发现金股利。投资者和分析师也经常使用 EBITDA和经调整EBITDA进行估值。卡莫阿-卡库拉的EBITDA以及公司的EBITDA和经调整EBITDA旨在向投资者和分析师提供额外信息,但并非由IFRS标准定义的,故不应被独立评估或取代按照IFRS制订的表现指标。EBITDA和经调整EBITDA撇除融资活动的现金成本和税项的影响以及运营资金余额变动的影响,因此并不代表IFRS所定义的营业利润或经营产生的现金流。公司计算 EBITDA和经调整EBITDA 的方法可能与其他公司有所不同。

EBITDA利润率是衡量卡莫阿-卡库拉整体经济性的指标,反映了其盈利能力,计算方法是将息税折旧及摊销前利润除以收入。EBITDA利润率旨在向投资者和分析师提供额外信息,但并非由IFRS标准定义的,故不应被独立评估或取代按照IFRS制订的表现指标。

卡莫阿–卡库拉的税后利润与EBITDA的对账如下﹕

| 截至12月31日止三个月 | 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2023年 | 2022年 | |

| $’000 | $’000 | $’000 | $’000 | |

| 税后利润 | 129,947 | 216,817 | 710,512 | 654,066 |

| 融资成本 | 88,229 | 92,727 | 352,700 | 295,303 |

| 当期及递延税款 | 53,452 | 108,395 | 357,872 | 337,893 |

| 折旧 | 60,674 | 38,056 | 205,179 | 116,772 |

| 其它税款 | 21,026 | – | 21,026 | – |

| 未实现的外汇损失(收益) (1) | 9,300 | 718 | 68,157 | (8,631) |

| 公允价值调整 — IBOR改革 (2) | (13,506) | – | (13,506) | – |

| 财务收入 | (5,223) | (4,625) | (20,891) | (12,537) |

| EBITDA | 343,899 | 452,088 | 1,681,049 | 1,382,866 |

上述数字均以卡莫阿-卡库拉合资企业100%权益统计。

(1) 未实现的外汇损失 (收益) 并未计入EBITDA,由于公司认为计入未实现的外汇损益并不能充分反映卡莫阿-卡库拉的整体经济性和盈利能力。

(2) IBOR改革产生的公允价值调整并未计入EBITDA,由于公司认为计入公允价值调整不能充分反映卡莫阿-卡库拉的整体经济性和盈利能力。

艾芬豪的税后利润与EBITDA及经调整EBITDA的对账如下﹕

| 截至12月31日止三个月 | 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2023年 | 2022年 | |

| $’000 | $’000 | $’000 | $’000 | |

| 税后利润 | 25,759 | 37,179 | 302,944 | 434,106 |

| 财务收入 | (63,110) | (58,477) | (239,563) | (175,298) |

| 当期及递延税款(回收) | (3,901) | 3,839 | (7,658) | (113,369) |

| 未实现的外汇 (收益) 损失 (1) | (2,100) | (230) | 2,111 | 2,328 |

| 融资成本 | 6,741 | 10,457 | 31,497 | 38,084 |

| 折旧 | 507 | 476 | 2,295 | 5,588 |

| EBITDA | (36,104) | (6,756) | 91,626 | 191,439 |

| 应占合资企业的税后净利润 | (49,272) | (83,324) | (274,826) | (254,180) |

| 公司应占卡莫阿-卡库拉合资企业的

EBITDA 份额 (2) |

135,787 | 178,798 | 664,272 | 550,931 |

| 公允价值调整 — IBOR改革 (3) | 11,924 | – | 11,924 | – |

| 嵌入式衍生负债的公允价值亏损(收益) | 39,961 | 66,600 | 85,261 | (22,900) |

| 非现金股份支付 | 6,509 | 6,461 | 26,197 | 25,729 |

| 经调整EBITDA | 108,805 | 161,779 | 604,454 | 491,019 |

| 2023年

第四季度 |

2023年

第三季度 |

2023年

第二季度 |

2023年

第一季度 |

|

| $’000 | $’000 | $’000 | $’000 | |

| 税后利润 | 25,759 | 107,522 | 87,183 | 82,480 |

| 财务收入 | (63,110) | (56,671) | (61,956) | (57,826) |

| 当期及递延(税款)回收 | (3,901) | (1,107) | (1,769) | (881) |

| 融资成本 | 6,741 | 8,752 | 5,539 | 10,465 |

| 未实现的外汇 (收益) 损失 (1) | (2,100) | 986 | 1,934 | 1,291 |

| 折旧 | 507 | 703 | 609 | 476 |

| EBITDA | (36,104) | 60,185 | 31,540 | 36,005 |

| 应占合资企业的税后净利润 | (49,272) | (69,829) | (73,066) | (82,659) |

| 公司应占卡莫阿-卡库拉合资企业的

EBITDA 份额 (2) |

135,787 | 167,200 | 180,489 | 180,796 |

| 公允价值调整 — IBOR改革 (3) | 11,924 | – | – | – |

| 嵌入式衍生负债的公允价值 (收益) 亏损 | 39,961 | (12,218) | 26,618 | 30,900 |

| 非现金股份支付 | 6,509 | 6,561 | 6,589 | 6,538 |

| 经调整EBITDA | 108,805 | 151,899 | 172,170 | 171,580 |

- 未实现的外汇损失并未计入EBITDA,由于公司认为计入未实现的外汇损益并不能充分反映公司的整体经济性和盈利能力。

- 公司应占卡莫阿-卡库拉合资企业的EBITDA份额是按照公司持有卡莫阿铜业 (39.6%)、艾芬豪矿业刚果(金)能源公司 (49.5%)、卡莫阿控股 (49.5%) 及Kamoa Services ( Pty) Ltd (49.5%) 的实际股权计算。

- IBOR改革产生的公允价值调整并未计入EBITDA,由于公司认为计入公允价值调整不能充分反映卡莫阿-卡库拉的整体经济性和盈利能力。

正常化税后利润和正常化每股利润为非公认会计准则的财务指标。正常化税后利润和正常化每股利润旨在向投资者和分析师提供额外信息,但并非由IFRS标准定义的,故不应被独立评估或取代按照IFRS制订的表现指标。公司计算 正常化税后利润和正常化每股利润的方法可能与其他公司有所不同。

下表为公司的税后利润与正常化税后利润的对账。正常化税后利润未计入嵌入式衍生负债的公允价值亏损(收益) 以及基普什2022年初步确认的递延税款。

| 截至12月31日止三个月 | 截至12月31日止年度 | |||

| 2023年 | 2022年 | 2023年 | 2022年 | |

| $’000 | $’000 | $’000 | $’000 | |

| 税后利润 | 25,759 | 37,179 | 302,944 | 434,106 |

| 嵌入式衍生负债的公允价值亏损(收益) | 39,961 | 66,600 | 85,261 | (22,900) |

| 确认递延税款 — 基普什 | – | – | – | (113,250) |

| 正常化税后利润 | 65,720 | 103,779 | 388,205 | 297,956 |

下表为公司的基本每股利润与正常化每股利润的对账。正常化每股利润未计入嵌入式衍生负债的公允价值亏损 (收益) 以及基普什2022年初步确认的递延税款。

| 截至12月31日止年度 | ||

| 2023年 | 2022年 | |

| $’000 | $’000 | |

| 本公司股东应占利润 | 318,928 | 410,864 |

| 确认递延税款 — 基普什 | – | (113,250) |

| 基普什递延税款非控股利益 | 36,240 | |

| 嵌入式衍生负债的公允价值亏损(收益) | 85,261 | (22,900) |

| 本公司股东应占正常化利润 | 404,189 | 310,954 |

| 基本份额的加权平均值 | 1,220,711,543 1,212,387,222 | 1,212,387,222 |

| 基本每股利润 | 0.26 | 0.34 |

| 正常化每股利润 | 0.33 | 0.26 |

技术信息披露

本新闻稿中关于卡莫阿-卡库拉铜矿项目、普拉特瑞夫项目及基普什项目的科学或技术性披露已经由史蒂夫·阿莫斯 (Steve Amos) 审查和批准,他凭借其教育、经验和专业协会会籍被认为是NI 43-101 标准下的合资格人。由于阿莫斯先生是艾芬豪矿业的项目执行副总裁,因此他并不符合NI 43-101 对独立人士的界定。阿莫斯先生已核实本新闻稿所披露的技术数据。

本新闻稿中关于西部前沿勘查项目和莫科菲德勘查项目的科学或技术性披露已经由提姆·威廉斯 (Tim Williams) 审查和批准,他凭借其教育、经验和专业协会会籍被认为是NI 43-101 条款下的合资格人。威廉斯先生是芬豪矿业地球科学副总裁,因此他并不符合NI 43-101 对独立人士的界定。威廉斯先生已核实本新闻稿所披露关于西部前沿勘查项目和莫科菲德勘查项目的技术数据。

艾芬豪已经为卡莫阿-卡库拉铜矿项目、普拉特瑞夫项目和基普什项目分别编制了一份符合NI 43-101 标准的独立技术报告,这些报告可在艾芬豪网站以及SEDAR+网站上的艾芬豪页面获得,网址为www.sedarplus.ca﹕

- 2023年3月6日发布的卡莫阿-卡库拉2023综合开发方案技术报告,由OreWin Pty Ltd.、中国瑞林工程技术有限公司、DRA Global、Epoch Resources、Golder Associates Africa、Metso Outotec Oyj、Paterson and Cooke、SRK Consulting Ltd. 及The MSA Group编制。

- 2022年2月14日发布的基普什2022可行性研究,由OreWin Pty Ltd.、MSA Group (Pty) Ltd.、SRK Consulting (South Africa) (Pty) Ltd. 及METC Engineering编制。

- 2022年2月28日发布的普拉特瑞夫2022可行性研究,由OreWin Pty Ltd.、Mine Technical Services、SRK Consulting Inc. 、DRA Projects (Pty) Ltd及 Golder Associates Africa编制。

这些技术报告包括本新闻稿中引用的普拉特瑞夫项目、基普什项目和卡莫阿-卡库拉铜矿项目的矿产资源估算的生效日期、假设、参数和方法等信息,以及本新闻稿中关于普拉特瑞夫项目、基普什项目和卡莫阿-卡库拉铜矿项目的科学和技术性披露的数据验证、勘查程序和其他事项的信息。

联系方式

请即关注罗伯特·弗里兰德 (@robert_ivanhoe) 和艾芬豪矿业 (@IvanhoeMines_)的X帐号。

投资者

温哥华﹕马修·基维尔 (Matthew Keevil),电话﹕+1.604.558.1034

伦敦﹕托米·霍顿 (Tommy Horton) ,电话﹕+44 7866 913 207

媒体

坦尼娅·托德 (Tanya Todd) ,电话﹕+1.604.331.9834

前瞻性信息

本新闻稿载有的某些陈述可能构成适用证券法所订议的”前瞻性陈述”或”前瞻性信息”。这些陈述及信息涉及已知和未知的风险、不确定性和其他因素,可能导致本公司的实际业绩、表现或成就、其项目或行业的业绩,与前瞻性陈述或信息所表达或暗示的任何未来业绩、表现或成就产生重大差异。这些陈述可通过文中使用”可能”、”将会”、”会”、”将要”、”打算”、”预期”、”相信”、”计划”、”预计”、”估计”、 “安排” 、”预测”、”预言”及其他类似用语,或者声明”可能”、”会”、”将会”、”可能会”或”将要”采取、发生或实现某些行动、事件或结果进行识别。这些陈述仅反映本公司于本新闻稿发布当日对于未来事件、表现和业绩的当前预期。

该等陈述包括但不限于下列事项的时间点和结果﹕(i) 关于卡莫阿-卡库拉 III 期选厂将在预算之内、比原计划提前于2024年第三季度投产,选厂投产后将使卡莫阿-卡库拉成为全球第三大铜矿山的陈述;(ii) 关于卡莫阿铜业已制定一系列的升级改造计划,为刚果(金)南部电力基础设施提供长期解决方案,以改善供电稳定性的陈述;(iii) 关于2 亿美元的额外贷款将用于电网基础设施的升级,包括英加和科卢韦齐之间的电网增容、在英加变电站增设谐波滤波器,以及在科卢韦齐变电站增设静态补偿器,预计于2025年上半年完成升级改造的陈述;(iv) 关于卡莫阿铜业的工程师正在矿山增加备用供电系统,以确保能够满足矿山当前及未来运营所需电力需求的陈述;(v) 关于分阶段实施备用电力增容计划,由现时60兆瓦增容至200兆瓦以上,以配合 III 期冶炼厂于2024年第四季度末投产的陈述;(vi) 关于18兆瓦新增备用电力将于2024年4月30日之前完成装机,将足够应付卡莫-卡库拉I 期和II 期的电力总需求,且第二批新增50兆瓦将于2024年7月21日之前完成装机,将矿山的总备用电力增容至128兆瓦,将能够满足III 期运营所需电力需求的陈述;(vii) 关于到年底矿山的总备用电力将增容至200兆瓦以上,能够满足卡莫阿-卡库拉 I 期、II 期和新建 III 期及一步炼铜冶炼厂的电力需求的陈述;(viii) 关于从赞比亚外部输电,长期而言将增加高达100兆瓦电力的陈述;(ix) 关于建设中的卡莫阿-卡库拉 III 期选厂将于2024年第二季度完工,比原计划提前整个季度的陈述;(x) 关于III 期选厂的工艺设计与 I 期和 II 期选厂相似,但产能高出30% 的陈述;(xi) 关于 III 期选厂前端流程的设计产能高达1,000万吨/年,比 III 期所需产能高出一倍,以配合后续 IV 期扩建的陈述;(xii) 关于 III 期投产后,卡莫阿-卡库拉的综合设计产能将提高至1,420万吨/年的陈述;(xiii) 关于 III 期投产后,预计在前10年的铜产量将提升至60万吨/年以上,这将使卡莫阿-卡库拉成为全球第三大及非洲最大的铜矿山 的陈述;(xiv) 关于卡莫阿-卡库拉III 期扩建包括卡莫阿1区和卡莫阿2区的新采区,卡莫阿1区和卡莫阿2区的双向斜坡道建设和III 期采区的 进出场通道掘进工程在第三季度进展理想的陈述;(xv) 关于2024年第三季度产能爬坡期间生产的铜精矿,部分将会出售以产生额外的现金流,其余部分则会堆存待冶炼厂于2024年底投产后供矿的陈述;(xvi) 关于冶炼厂项目正如期推进,将于2024年第四季度投产的陈述;(xvii) 关于III 期扩建计划还包括建设非洲最大的一步炼铜冶炼厂,每年可生产50万吨含铜超过99%阳极粗铜的陈述;(xviii) 关于卡莫阿-卡库拉冶炼厂将采用芬兰美卓奥图泰公司的技术,按照国际金融公司制订的排放标准建造的陈述;(xix) 关于冶炼厂的精矿处理能力达120万吨/年,将处理I 期和 II期来自卡库拉和III期及后续IV期来自卡莫阿选厂的精矿的陈述;(xx) 关于卡莫阿-卡库拉 2023 综合开发方案显示,冶炼厂将处理卡莫阿-卡库拉约80%精矿的陈述;(xxi) 关于根据与卢阿拉巴铜冶炼厂签订的为期十年的协议,卡莫阿-卡库拉继续将部分精矿送往距离卡莫阿-卡库拉铜矿约50公里、靠近科卢韦齐 镇的卢阿拉巴铜冶炼厂进行处理加工,预计每年处理约15万吨铜精矿的陈述;(xxii) 关于冶炼厂每年将生产65万至80万吨的浓硫酸副产品,预计对硫酸的内需在中短期将增加至700万吨以上的陈述;(xxiii) 关于冶炼厂位于矿山范围内,为卡莫阿-卡库拉铜矿项目带来巨大的经济效益,显着降低物流成本,还有助于降低粗炼费和当地税费,并可从副产品硫酸的 销售中获得利益的陈述;(xxiv) 关于含铜超过99%阳极粗铜出口的单位物流成本明显低于精矿(含铜约50%) ,III 期扩建投产后将有助于将整体货运量减少一半,而卡莫阿-卡库 拉2023 预可研显示,冶炼厂投产前5年(从2025年起计) 的平均C1 现金成本将下降约20%的陈述;(xxv) 关于III 期一步炼铜冶炼厂将会成为全球规模最大、最环保的铜冶炼厂的陈述;(xxvi) 关于冶炼厂投资将使卡莫阿-卡库拉单位精炼铜的碳排放 (范围一、二和三) 进一步减少近半至1.31当量二氧化碳/吨铜的陈述;(xxvii) 关于卡莫阿-卡库拉铜冶炼厂建成后,将运送含铜99.7%的阳极铜到港口,与运输精矿相比,阳极铜的铜含量高出两倍以上,而运送每单位铜所 需的卡车数量至少减半的陈述;(xxviii) 关于卡莫阿-卡库拉铜矿提高铜回收率的初步试验取得可喜进展,初步试验结果表明,在入选品位低于1%的情况下,仍可回收尾矿中约65%的铜,将 矿山选矿综合回收率提高至90%以上,且分析结果显示,卡莫阿-卡库拉可以进一步提高产量、收入和现金流的陈述;(xxix) 关于内部开展的资本性开支和运营成本估算显示了正面的投资回报率的陈述;(xxx) 关于预计尾矿处理厂的基础工程设计将于第二季度完成的陈述;(xxxi) 关于 I 期和 II 期设施正进行微调的陈述;(xxxii) 关于英加二期水电站5号涡轮机组的升级改造工程已完成约60%,将在预算内、按计划于2024年第四季度竣工的陈述;(xxxiii) 关于5号涡轮机组升级改造后,将于2024年第四季度进行试车及并网,预计从2024年第四季度起为刚果(金)电网增容178兆瓦水电的陈述;(xxxiv) 关于经铁路运送卡莫阿-卡库拉铜精矿到安哥拉的洛比托大西洋港口的陈述;(xxxv) 关于洛比托大西洋铁路走廊将显着降低卡莫阿-卡库拉铜矿出口金属的物流成本和碳足迹(范围三),同时对艾芬豪当前和未来在西部前沿盆地寻找铜矿资源极为有利的陈述;(xxxvi) 关于预留承运协议的关键条款,约定卡莫阿-卡库拉从洛比托走廊每年出口不少于12万吨及不超过24万吨的阳极粗铜或精矿的陈述;(xxxvii) 关于预计从洛比托走廊出口矿产品的成本将低于现有出口路线陆路运输的当前市场价格,随着洛比托走廊的运货量不断增加,预计出口成本将进一步降低的陈述;(xxxviii) 关于卡莫阿–卡库拉2024年精矿产铜的指导目标为44万至49万吨,C1现金成本指导目标为1.50至1.70美元/磅的陈述;(xxxix) 关于公司正全力进行建设工程,以推进普拉特瑞夫 I 期于2024年第三季度实现投产以及普拉特瑞夫 I 期选厂将按计划于2024年第三季度投产的陈述;(xl) 关于 I 期选厂施工正如期推进,将于2024年第三季度竣工的陈述;(xli) 关于在950米中段的井下破碎及供矿设施安装完成后,预计到年底的井下水平开拓将提速至约400米/月的陈述;(xlii) 关于直径10米的2号竖井正在施工中,将具有约800万/吨年的提升能力,将用于后续建设阶段,并将成为全球最大型的提升竖井之一的陈述;(xliii) 关于2 号竖井将高出地面约100米,包括支撑主卷扬机的钢结构的陈述;(xliv) 关于凿井卷扬机及相关基础设施将于2024年第三季度交付,并于2024年第二季度开始进行安装的陈述;(xlv) 关于2 号竖井的第一阶段扩孔工程将于2024年第三季度完成的陈述;(xlii) 关于普拉特瑞夫的5兆瓦光伏电厂预计于2024年下半年竣工的陈述;(xlvi) 关于光伏发电将用于矿山开发和运营活动,且计划其后引入其它可再生能源的陈述;(xlvii) 关于在直径5.1米的 3 号竖井 (前身为通风井) 安装提升设备,提升能力将增加约300万吨/年的陈述;(xlviii) 关于3 号竖井的扩孔工程将于2024年第二季度完工,配装后预计于2025年第四季度开始提升作业的陈述;(xlix) 关于直径5.1米的新竖井 (4号竖井) 将提供额外的井下通风系统,在未来几周内将开始导孔钻探,预计 4 号竖井将于2025年第三季度投入运作的陈述;(l) 关于3 号竖井安装提升设备,有利于在 2 号竖井投产前降低 I 期井下作业的风险,并可加快 II 期井下开采作业产量爬坡的陈述;(li) 关于优化方案将使II 期选厂的处理能力提升至330万吨/年,高于普拉特瑞夫2022年可行性研究中定义的II 期产能220万吨/年,II 期选厂的处理产能 将达400万吨/年,将处理来自1号竖井和3号竖井供给的矿石的陈述;(lii) 关于艾芬豪正进行可行性研究更新版,涵盖 II 期扩建计划,将于2024年下半年完成的陈述;(liii) 关于产能800万吨/年的2 号竖井竣工后,可从井下提升矿石和废石,三个竖井的综合提升能力将超过1,200万吨/年的陈述;(liv) 关于艾芬豪为III 期扩建计划同步进行更新版的可行性研究和初步经济评价,III 期扩建将建设两座330万吨/年的新选厂,将综合处理产能提高至1,000万吨/年 以上,预计将使普拉特瑞夫成为全球规模最大的铂族金属生产商之一以及硫化镍矿的主要生产商的陈述;(lv) 关于根据目前的协议,Northam 将购买普拉特瑞夫 I 期生产的100% 精矿产量,协议有效期10年的陈述;(lvi) 关于普拉特瑞夫I 期预计年产约4万吨精矿,包含钯、镍、铂、铑、铜和金六种计价金属,且最近已就普拉特瑞夫II 期每年生产6 万吨铂族金属精矿签署包销协议的陈述;(lviii) 关于艾芬豪矿业最近与一家领先行业的合作伙伴签署框架协议,共同研究在南非兴建下游处理设施处理III 期生产的精矿,双方承诺就兴建设施进行预可行性研究及可行性研究,充分利用 双方的技术进行合作,冶炼厂将以合资形式运营,艾芬豪持股不少于50%,并设有日后可增持股权机制的陈述;(lvix) 关于艾芬豪计划于 2024 年下半年完成可行性研究更新版后,将为 II 期扩建筹组其它项目融资安排的陈述;(lx) 关于基普什控股和杰卡明及嘉能可就包销及融资安排签署框架协议后,公司随即收到多个投资者对于基普什项目融资和包销锌精矿表示兴趣,目前正与多方进行磋商,其中包括高达2亿美元或以上的融资安排,预计将于2024年第二季度落实的陈述;(lxi) 关于基普什的80万吨/年新选厂已完成约85%,预计在投产前5年将生产精矿含锌25万吨以上的陈述;(lxii) 关于基普什选厂正超计划推进,将于2024年第二季度投产的陈述;(lxiii) 关于基普什2022年可行性研究的重点是开采大锌矿带和南锌矿带的陈述;(lxiv) 关于项目采用高效的、全机械化地下采矿作业,有助于加快矿石处理量爬坡至稳态产能的陈述;(lxv) 关于大锌矿体将采用横向分层空场法进行一次和二次开采高品位矿石,并使用混凝土进行回填以最大化开采超高品位矿石的陈述;(lxvi) 关于公司2024年及2025年资本性开支的指导目标及规划开支的陈述;(lxvii) 关于公司正积极研究电力供应不稳的症结,并预计在短期内得以解决问题,到2024年4月,卡莫阿-卡库拉将拥有足够备用电力以满足I 期和II 期的电力需求, 同时公司正与刚果(金)的合作伙伴及赞比亚政府进行深入讨论以制定长期解决方案,以配合III 期扩建和冶炼厂投产的陈述;(lxviii) 关于卡莫阿-卡库拉在跨世代的矿山服务年限内将全面使用环保水电,为配合III 期选厂提前投产,2024年剩余时间内将需使用额外备用电力,直至英加二期水电站的 升级改造于年底完工为止,在2024年剩余时间内,III 期的现金成本将暂时增加最多0.20美元/磅,用于支付备用电力的额外成本,卡莫阿-卡库拉日后将全面使用环保水电 ,预计2024年之后现金成本将会降低的陈述;(lxix) 关于普拉特瑞夫项目的优化方案,计划在 3 号竖井安装提升设备,加快 II 期投产,将总处理产能提升至400万吨/年的陈述;(lxx) 关于普拉特瑞夫项目 I 期达成1.5 亿美元的高级债务融资协议,并预计于未来几个月内提取款项的陈述; (lxxi) 关于基普什矿山将使用刚果(金)国有电力公司SNEL提供的水电的陈述;(lxxii) 关于基普什矿山每年的温室气体排放 (范围一和二) 约为生产每吨锌金属排放0.06吨的当量二氧化碳的陈述;(lxxiii) 关于公司预计于2024年履约增加勘查投入,将艾芬豪在西部前沿合资矿权持有的权益增加至60%的陈述;(lxxiv) 关于莫科菲德将开展钻探计划,初步进行4,000米的金刚石岩芯钻探的陈述;以及 (lxxv) 关于卡莫阿-卡库拉 I 期和 II 期运营将产生大量的现金流,加上合资企业的融资贷款,以当前铜价计算,将足以支撑 III 期的资本性开支的陈述。

此外,卡库拉铜矿可行性研究、卡莫阿-卡库拉2023综合开发方案、普拉特瑞夫2022 可行性研究以及基普什2022可行性研究的所有结果均构成了前瞻性陈述或信息,并包括内部收益率的未来估算、净现值,未来产量、现金成本估算、建议开采计划和方法、估计矿山服务年限、现金流预测、金属回收率、资本和运营成本估算,以及项目分期开发的规模和时间点。

另外,对于与卡莫阿-卡库拉铜矿、普拉特瑞夫及基普什项目、西部前沿勘查项目及莫科菲德勘查项目运营及开发有关的特定前瞻性信息,公司是基于某些不确定因素而作出假设和分析。不确定因素包括:(i) 基础设施的充足性;(ii) 地质特征;(iii) 矿化的选冶特征;(iv) 发展充足选矿产能的能力;(v) 铜、镍、锌、铂金、钯、铑和黄金的价格;(vi) 完成开发及勘查所需的设备和设施的可用性;(vii) 消耗品和采矿及选矿设备的费用;(viii) 不可预见的技术和工程问题;(ix) 事故或破坏或恐怖主义行为;(x) 货币波动; (xi) 法例修订;(xii) 合资企业伙伴对协议条款的遵守情况;(xiii) 熟练劳工的人手和生产率;(xiv) 各政府机构对矿业的监管;(xv) 筹集足够资金以发展该等项目的能力;(xvi) 项目范围或设计更变;(xvii) 回收率、开采率和品位;(xviii) 政治因素;(xix) 矿山进水情况及对于开采作业的潜在影响;以及 (xx) 电源的稳定性和供应。

本新闻稿还载有矿产资源和矿产储量估算的参考信息。矿产资源估算未能确定,并涉及对许多有关因素的主观判断。矿产储量的估算提供了更多的确定性,但仍然涉及类似的主观判断。矿产资源不是矿产储量,不具有论证的经济潜力。任何该等估算的准确性是可用数据的数量和质量函数,并根据工程和地质诠释的假设和判断而作出 (包括公司项目的未来产量估算、预期开采的矿石量和品位,以及估计将实现的回收率),可能被证明是不可靠,在一定程度上取决于钻探结果和统计推论的分析,而最终可能证明是不准确的。矿产资源或矿产储量估算可能需要根据下列因素作出重新估算﹕(i) 铜、镍、锌、铂族元素、黄金或其他矿产价格的波动;(ii) 钻探结果;(iii) 选冶试验和其他研究的结果;(iv) 建议采矿作业,包括贫化;(v) 在矿山计划的任何估算及/或变更日期之后作出的矿山计划评估;(vi) 未能取得所需准许、批准和许可证的可能性;以及(vii) 法律或法规的修订。

前瞻性陈述及信息涉及重大风险和不确定性,故不应被视为对未来表现或业绩的保证,并且不能准确地指示能否达到该等业绩。许多因素可能导致实际业绩与前瞻性陈述或信息所讨论的业绩有重大差异,包括但不限于公司截至2023年12月31日止年度的《管理层讨论与分析》和当前年度信息表中 “风险因素” 部分以及本新闻稿其他部分所指的因素,以及有关部门实施的法律、法规或规章或其不可预见的变化;与公司签订合约的各方没有根据协议履行合约;社会或劳资纠纷;商品价格的变动;以及勘查计划或研究未能达到预期结果或未能产生足以证明和支持继续勘查、研究、开发或运营的结果。

虽然本新闻稿载有的前瞻性陈述是基于公司管理层认为合理的假设而作出,但公司不能向投资者保证实际业绩会与前瞻性陈述的预期一致。这些前瞻性陈述仅是截至本新闻稿发布当日作出,而且受本警示声明明确限制。根据相应的证券法,公司并无义务更新或修改任何前瞻性陈述以反映本新闻稿发布当日后所发生的事件或情况。

基于公司截至2023年12月31日止年度的《管理层讨论与分析》(从第 60 页开始) 和当前年度信息表中 “风险因素” 部分以及本新闻稿其他部分所指的因素,公司的实际业绩可能与这些前瞻性陈述所预计的业绩产生重大差异。

English

English Français

Français 日本語

日本語 中文

中文